Über 40% Rendite (07.01.2016 bis 20.01.2017) dank antizyklischem Swingtrading und unter 37 Verkäufen einer Position nur drei mit Verlust.

55 Käufe und 37 Verkäufe? Hier verdrehen die konservativen Anleger wahrscheinlich bereits die Augen. So besagt doch eine alte Börsenweisheit, dass zu viel hin- und hergetrade keinen Mehrwehrt und langfristig nur Verluste einbringen würden. Hin und Her, Taschen leer.

Doch Moment! Dieser Handelsansatz ist auch für langfristig orientierte Anleger interessant, welche ihre Performance mit einem kurzfristigen Handelsansatz hedgen wollen.

Seit dem 07.01.2016 nutze ich bis zu 7% meiner Depotsumme des Wikifolios „JfH Market Trading“ für den spekulativen DAX-Handel. Mit 92% gewinnbringenden Verkäufen und Teilverkäufen der DAX-Long oder -Short Positionen war es mir möglich meine Verluste in Phasen eines fallenden Marktes zu reduzieren. Ob man nun die Verluste bei fallenden Kursen minimieren oder die Gewinne bei steigenden maximieren möchte bleibt dem jeweiligen Anleger überlassen. Mein Fokus lag auf dem minimieren von Verlust.

Was mache ich beim Swingtrading?

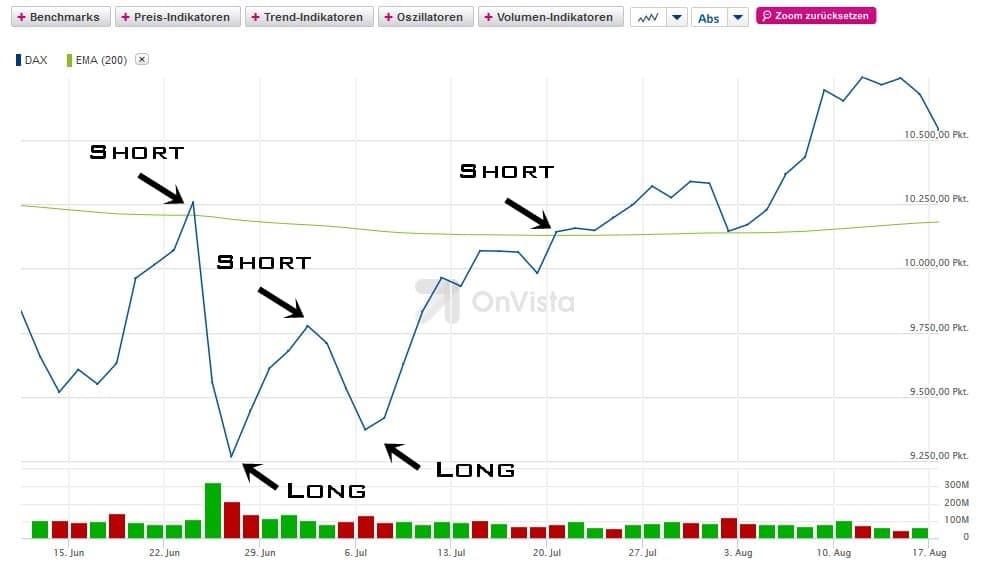

Seit Anfang 2016 konzentriere ich mich auf die Wellenbewegungen des DAX um dessen Durchschnitte. Hierbei habe ich begonnen nach Mustern in den Bewegungen des DAX zu seinem Durchschnitt EMA200 zu suchen.

Zwischenzeitig habe ich mit Richard Kupfer kennengelernt und kam mit ihm ins Gespräch. Mit seinem antizyklisch-hybriden DAX-Positionstrading (ConTraMo – Contrarian Trading Model) betreibt er ein ähnliches Handelssystem, wie ich. Doch wo er DAX only agiert, handle ich den DAX abwechseln und teilweise gleichzeitig Long unf Short. Auch Richard konnte den DAX 2016 bezogen auf die erwirtschafteten Punkten um fast 1000% outperformen. Er veröffenlicht seine Beiträge ebenfalls hier auf Inside Trading – schaut doch Mal bei ihm vorbei.

Durch einen Mix aus Kapitalzu- und -abflüssen und Emotionen schwanken die Kurse an der Börse. Mal wird über- und dann wieder unterbewertet. Diese Wellenbewegungen kann man in Charts erkennen und durch das Einbeziehen von aktuellen fundamentalen und psychologischen Informationen einordnen.

Mein einfacher Gedanke war: Warum nicht bei Kursen über der EMA200 den DAX Shorten und bei Kursen darunter Long investiert sein? Warum nicht auf eine stetige Rückkehr des DAX zu seinen Durchschnitten wetten?

Beispiel: Die irrationale Übertreibung im Januar 2016

Im Januar 2016 brach der DAX zusammen. Es war einer der schlechtesten Jahresstarts seit Jahrzehnten. Zu diesem Zeitpunkt (am 07.01.2016) habe ich angefangen mein Swingtrading genauer zu dokumentieren und in Blogs darüber zu berichten. Schnell war klar, dass die fallenden Kurse eine irrationale Übertreibung (irrational excuberance) darstellten. Der DAX tauchte weit unter die EMA 200 und ich fing an DAX-Long-Positionen aufzubauen.

Was genau mache ich?

Ich bezeichne mein Vorgehen als „antizyklisch-verbilligendes DAX-Swingtrading der Durchschnitte als Performanceaufbesserung im Depot“. Uff .. umständlich? Lass es mir dir erklären:

Swingtrading Auf der einen Seite betreibe ich Swingtrading und spekuliere also auf die Wellenbewegungen des DAX.

Durchschnitte Ich handle die Wellenbewegung um die verschiedenen Durchschnitte des DAX herum – größtenteils nutze ich die EMA200.

Performanceaufbesserung Ich spekuliere nur mit einer kleinen Summe, da ich überwiegend mittel- bis langfristig auf Aktien fokussiert bin und mich in diesem Handelsansatz einerseits austobe und andererseits die Gewinne als kleine Performanceaufbesserung nutze. Auf Grund des hochspekulativen Handelsansatzes möchte ich nicht mit größeren Summen agieren.

Antizyklisch Es ist eine Sache des Charakters ob man nun Contrarian oder Trend-Folger ist. Ich selbst fühle mich wohler darin gegen eine Bewegung zu wetten als mit einer mitzulaufen. Ich wette immer gegen die aktuelle Bewegung des DAX. Steigen die Kurse, dann wette ich auf fallende und andersrum. Das bedeutet, dass ich immer ins Messer greife und anfangs Verluste hinnehmen muss. Wichtig ist sachliches Denken (Emotionen sind hier der größte Gegner) und ein vor dem Trade festgelegtes Set-Up.

Verbilligend Gerade weil ich als Contrarian immer gegen die Bewegung wette und somit anfangs Verluste hinnehmen muss nutze ich kontrolliertes Verbilligen, um den durchschnittlichen Einkaufspreis zu verbessern, die anfänglichen Verluste zu minimieren und die späteren Gewinne zu maximieren. Auch ist mir durchaus bewusst, dass ich nur durch Zufall am Höchst- oder Tiefpunkt einer Bewegung einsteige. Deswegen verteile ich das festgelegte investierbare Kapital meist auf 3 bis 5 Einkäufe. Warum kontrolliertes Verbilligen ein wertvoller Ansatz im eigenen Depot ist habe ich in diesem Beitrag erklärt. Wichtig: Im Wikifolio fallen kaum Ordergebühren an. Von daher rentiert sich das System auch bei vielen Trades.

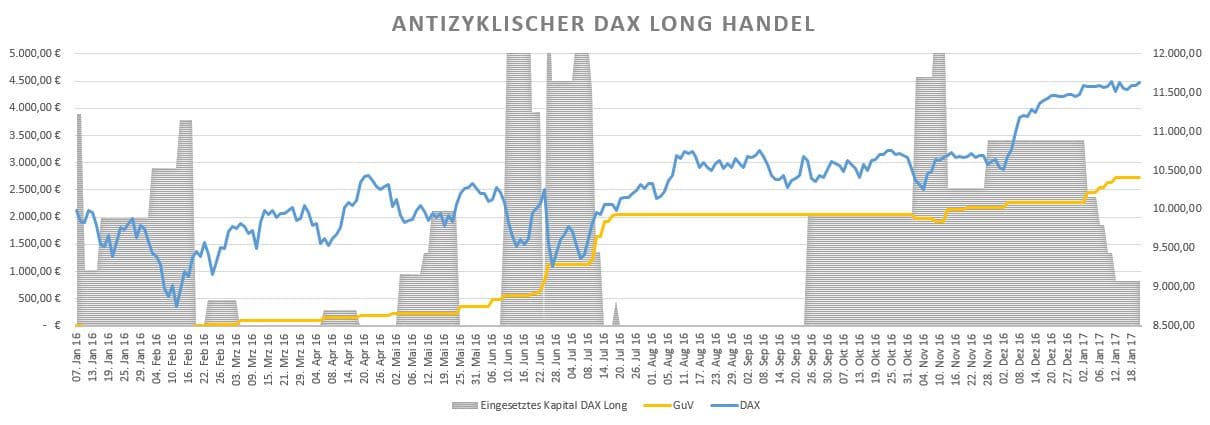

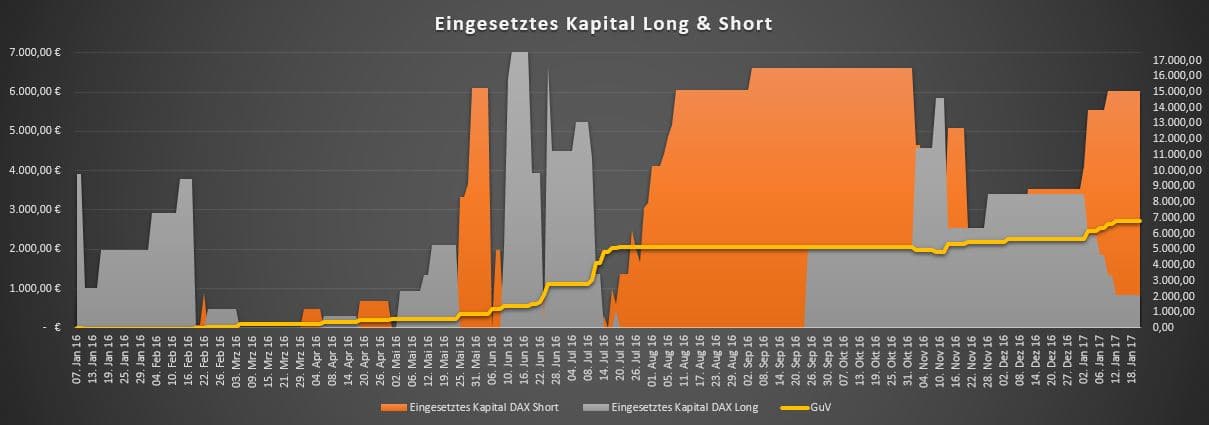

In dieser Grafik sieht man, dass meine DAX-Long-Position (grauer Bereich) bei einem fallenden DAX anwächst und bei einem steigenden abgebaut wird.

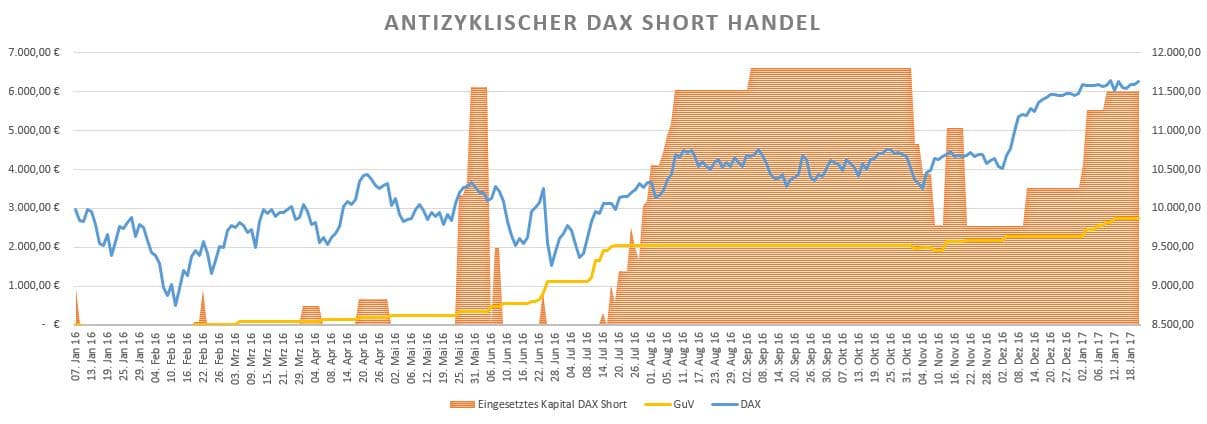

Auch bei der Spekulation auf einen fallenden DAX baue ich die Positionen in diesem Fall bei einem steigenden DAX auf, nehme die zwischenzeitigen Verluste in Kauf, und realisiere die Position bei fallenden Kursen dann mit Gewinnen.

Insgesamt wechseln sich DAX-Long und -Short Positionen ab oder ich verändere die Gewichtung dieser und baue die eine Spekulation ab, um teilweise Gewinne zu realisieren und die Gewichtung anzupassen, aber dennoch die Gewinne noch ein wenig laufen zu lassen. Während ich bei der einen Position die Gewinne teilweise realisiere, baue ich die neue Position bereits antizyklisch auf.

Beispiel eines Swingtrades

Am 24.06.2016 habe ich bei einem DAX-Stand von 9.550 Punkten 6.600€ DAX-Long investiert und noch am selben Tag bei 9.650 Punkten die Hälfte der Position mit 5% Gewinn wieder realisiert, um daraufhin am 27.06.2016 bei 9.250 Punkten wieder 1.030€ zu investieren. Mit einem weiteren Einkauf über 700€ am 05.07.2016 stand die Position bei 5.300€.

Am 11.07., 12.07., 14.07. und 18.07. dann habe ich diese Position schrittweise mit 11, 14, 16 und 18% Gewinn aufgelöst, um bereits am 14.07. wieder eine erste Short-Position über 300€ bei 10.060 Punkten aufzusetzen. Die EMA200 stand über diese Phase zwischen 10.100 und 10.200 Punkten.

Dies ist das Hin und Her des Swingtradings. Nun habe ich natürlich ein ganz besonders aktive Phase ausgesucht, bei welcher täglich mehrfach gehandelt wurde.

Beispielsweise habe ich am 03.01., 06.01., 10.01. und 12.01.2017 bei einem DAX-Stand zwischen 11.500 und 11.600 Punkten die noch im November und Dezember bei 10.500 bis 10.700 Punkten eingekauften (18.11.2016, 01. und 02.12.2016) Positionen mit 20 bis 22% wieder aufgelöst. Gleichzeitig baue ich seit dem 12.12.2016 bereits wieder die Short-Position des DAX auf. Hierbei kaufe ich etwa alle 200 Punkte nach.