Bitcoins – Segen oder Fluch???

Was sind Bitcoins und Blockchains eigentlich? Handel betreiben Menschen seit zehntausenden Jahren. Hierbei werden Güter und Leistungen getauscht. Die Form des Handels hat sich seit jeher weiterentwickelt. Neben dem Tauschhandel wurden vereinzelt auch Naturalien, wie z.B. Muscheln, als Währung genutzt. Vor rund 4.000 Jahren setzte sich die Münze als Zahlungsmittel durch. Die Banknote tauchte vor 1.000 Jahren zum ersten Mal auf und erst seit etwa 100 Jahren ist unser derzeitiges Zahlungsmittel, Münzen und Banknoten, nicht mehr durch Gold gedeckt und im Wert bestimmt. Immer wieder hat sich die Form des Geldes verändert. Mittlerweile tauchen immer öfter digitale Währungen, wie z.B. der Bitcoin, auf. Wird das die nächste Revolution am Finanzmarkt? Was sind Bitcoins und Blockchains eigentlich?

Umfragen ergeben, dass die meisten Menschen das Wort „Bitcoin“ kennen, aber nicht verstehen. Nach diesem Artikel wirst du bestens informiert sein. Nicht nur Anleger interessieren sich für den Bitcoin und dessen Funktionsweise, die Blockchain, sondern auch Banken. Laut dem Manager Magazin investierten zuletzt 42 internationale Großbanken in die Firma „R3“. Die Banken-Szene wittert ein großes Geschäft, weswegen sich beispielsweise bereits Nasdaq, Visa und die Citygroup unter dem Namen Chain.com engagieren. Digitale Währungen stellen für Banken ein potentielles Geschäft aber auch eine Gefahr dar. Die Bank Santander schätzt das Einsparpotential für Nutzer der Währung auf unglaubliche 20 Milliarden Dollar. Jährlich!

Die aktuelle Situation

Der Bitcoin rüttelt am bestehenden Status quo. Um zu verstehen wie dieser funktioniert, müssen wir auch die aktuell etablierten, monetären Systeme kennen. Eine zentrale Funktion nimmt das Geld ein. Es ist das Tauschmittel unserer Zeit. Arbeit, Existenz, Wohlstand, Freizeit, Freiheit und viele weitere Dinge sind vom Geld abhängig. Doch Geld ist kein Rohstoff, der gefördert wird oder auch kein Produkt, welches von Bauern angebaut werden kann. Geld wird in unserem System durch die Zentralbank generiert und kontrolliert. Durch Eingriffe am Finanzmarkt regulieren Notenbanken die Geldmenge. Das generierte Geld wird durch Banken genutzt, investiert und in Form von Krediten ausgeschüttet. Staaten regulieren die Banken und beeinflussen mit Gesetzen den Umlauf von Geldmengen. Alles dreht sich in unserer heutigen Epoche um Banken. Die milliardenschweren Rettungen von Großbanken in Deutschland und auch anderen Ländern wurde stark kritisiert, waren aber wichtig. Banken sorgen für Liquidität am Markt durch Kreditvergabe, unterstützen Investitionen und sorgen für die sichere Aufbewahrung von Vermögen. Bei Bedarf kümmern sich Banken um eine attraktive Anlage von Vermögen und garantieren den Kunden eine schnelle Verfgbarkeit ihrer Guthaben zu jeder Zeit an jedem Ort. Banken wickeln Überweisungen, Handel, Börsengänge, Transaktionen und zahlreiche weitere Dinge ab. Alles, was mit Geld zu tun hat, hat auch mit Banken zu tun – und heutzutage hat fast alles mit Geld zu tun. Kunden benötigen diese mächtigen Institutionen und müssen ihnen vertrauen. Besonders bei großen Investitionen wie einem Immobilienkauf ist Vertrauen zur Bank notwendig. Und auch auf die Immobililenbranche kann die Blockchain (https://www.mcmakler.de/

Was ist Geld?

Geld ist auf Grund seiner Komplexität sehr schwer zu definieren. Es ist die am weitesten entwickelte Form des Handels. Mankiw befand, dass Geld alle werthaltigen Dinge sind, welche zm Kauf und Verkauf von Waren und Leistungen genutzt wurden. Keynes prägte die noch heutzutage meist gültige Sichtweise, dass jedes Eigentum, welches als Tauschmittel akzeptiert wird, „Geld“ genannt werden kann. Jeder tauschbarer Vermögensgegenstand stellt dementsprechend in gewisser Form Geld dar, wenn dieses durch die Gesellschaft als Zahlungsmittel akzeptiert ist.

Wenn ein Vermögensgegenstand ein Transaktionsmittel ist oder werden will, so muss dieser diverse Anforderungen erfüllen. Geld muss eine Recheneinheit sein. Werte müssen sich in Einheiten des Geldes beschreiben lassen und die Recheneinheiten müssen allen bekannt sein. Geld muss ein Tauschmittel sein für den Kauf und Verkauf von Waren und Dienstleistungen. Geld stellt jedoch ebenfalls ein Wertaufbewahrungsmittel dar. Es kann zu einer zeitlichen Diskrepanz zwischen Erhalt und Ausgabe des Geldes kommen. Beispielsweise wird Arbeitszeit mit Geld bezahlt. Der Wert der Arbeitszeit wird jedoch erst viele Wochen nach Erbringung dieser ausbezahlt und oftmals erst viele Monate später ausgegeben. Geld ist des weiteren nützlich, werthatig, knapp, teilbar, transportfähig, unzerstörbar und homogen.

Neben den soeben definierten Funktionen des Geldes wird zwischen zwei Arten von Geld unterschieden. Auf der einen Seite existiert das Rechengeld (Fiatwährung), welches durch Staaten und Zentralbanken generiert und in Umlauf gebracht wird. Auf der anderen Seite verfügen Waren teilweise jedoch auch über einen eigenen Wert, welcher sich durch Angebot und Nachfrage ergibt. Mit diesen werthaltigen Waren lässt sich ebenfalls handeln. Es nennt sich Warengeld. Rechengeld kann materiell in Form von Münzen und Banknoten angewendet aber auch elektronisch durch Überweisungen genutzt werden. Eine Form dieses virtuellen Geldes ist die kryptografische Währung (Krypto-Währung). Dieses Rechengeld ist, grob gesagt, ein Algorithmus durch welchen Transaktionen generiert werden. Dieses Geld wird nicht druch Banken, Staaten oder Zentralbanken geschaffen, reguliert und verwaltet. Der Bitcoin stellt eine Ausprägung der Krypto-Wärhung dar.

Bitcoin

Was ist die Definition des Bitcoin? Die Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) definiert dies wie folgt: „Bitcoins (BTC) sind eine virtuelle Währung, deren Transaktionen und Guthaben in einem dezentralen Netzwerk verwaltet werden. Durch kryptografische Berechnungen kann prinzipiell jeder Netzwerk-Nutzer an der Geldschöpfung teilnehmen. Eine Zentralbank, die diese Aufgabe bei realen Währungen wahrnimmt, existiert daher nicht. Mit Bitcoins, die es seit 2009 gibt, können inzwischen zahlreiche Waren, Dienstleistungen, IT-Anwendungen oder Freizeitangebote erworben werden. Der private Handel unterliegt keiner Erlaubnispflicht, nur das Betreiben von Marktplätzen, an denen Bitcoins gehandelt werden, unterliegt einer Lizenz, welche von der BaFin auszustellen ist.“

Der Begriff „Bitcoin“ steht einerseits für das Währungs-System Bitcoin andererseits aber auch für eine einzelne Recheneinheit. Ein Bitcoin basiert auf kryptografischen Protokollen. Diese Protkolle sind eine einzigartige kryptografische Signatur, welche nur ein einziges Mal existiert und nicht willkürlich vervielfältigt werden kann. Der Bitcoin kann online zwischen Anbieter und Nachfrager Peer-to-Peer gehandelt werden. Die Transaktion wird im Protkoll erfasst und gespeichert. Mit jeder Transaktion erweitern diese beiden Parteien das Protokoll. Hierdurch kann der Nachfrager nach Bitcoins auch die Echtheit prüfen und ob der Anbieter diesen Bitcoin rechtmäßig besitzt. Es sind keine Banken oder sonstige Dienstleister nötig. Bitcoins können von den Anwendern erstellt, gelagert, verwaltet und verschickt werden. Durch das kryptografische Protokoll, welches einzigartig ist, kann die Echtheit selbstständig überpüft werden. Besitzer benötigen lediglich ein Programm namens „Bitcoin Core“ auf ihrem PC. Mit diesem können sie ihre Bitcoins, welche in der Online-Geldbörse namens „Wallet“ liegen, verwalten, halten und verschicken. Der Besitzer verfügt über das krypotgrafische Protokoll. Kommt es zu einer Transaktion, so können die interagierenden PCs selbstständig die Protokolle lesen, erweitern und auf Echtheit testen. Die digitale Signatur eines Bitcoin wird durch die Blockchain authentifiziert. In dieser befinden sich alle Protokolle in verschlüsselter Form.

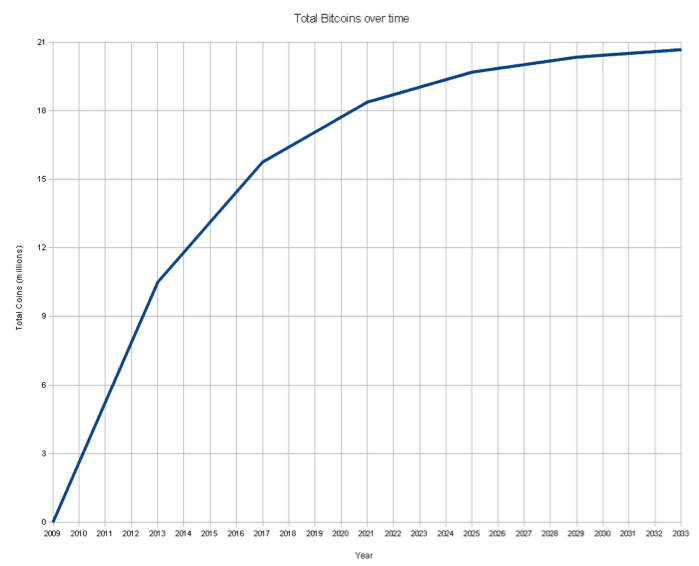

Der Bitcoin basiert auf einem mathematischen Algorithmus. Da dieser endlich ist, können maximal 21 Millionen Bitcoins existieren. Derzeit befinden sich rund 12 Millionen Bitcoins im Umlauf mit einem Wert in Höhe von rund 4 Milliarden US-Dollar. Bitcoins kann man auf Websites/Börsen oder an BTC-Geldautomaten erwerben. Bitcoins werden beim sogenannten Mining geschöpft. Hierbei stellen Nutzer Rechenleistung zur Verfügung und erhalten im Gegenzug Bitcoins. Die Rechenleistung wird benötigt, um den Algorithmus zu errechnen.

Der Bitcoin kann als open-source Nutzer zu Nutzer (P2P) Krypto-Währung bezeichnet werden. Die Idee ist, dass keine kontrollierenden Mittler nötig sind und Bitcoins quasi anonym verschickt werden können. Um das Protokoll genauer zu verstehen, muss man wissen, dass es einen öffentlichen und einen privaten Schlüssel gibt. Mit „Schlüssel“ ist das Protkoll bzw. ein Teil des Algorithmus bezeichnet. Jede Transaktion wird im öffentlichen Schlüssel, der Blockchain, gespeichert. Hierdurch ist für jeden ersichtlich, wann der Bitcoin wo war und wem er derzeit gehört. Die Echtheit und das Recht des Besitzers diesen Bitcoin zu besitzen, kann so bestätigt werden. Der Besitzer des Bitcoins verfügt zusätzlich über den privaten Schlüssel. Nur dieser stellt den Wert bzw. die eigentliche Recheneinheit zum Bezahlen dar. Bei einer Transaktion übermittelt die zahlende Partei der erhaltenden Partei den privaten Schlüssel. Die erhaltende Partei bzw. der PC dieses Nachfragers gleicht den privaten Schlüssel daraufhin mit dem öffentlichen Schlüssel in der Blockchain ab. Da jeder Schlüssel, also jedes kyptografische Protkoll, einzigartig ist, kann so die Echtheit festgestellt werden. Der Bitcoin ist dementsprechend diebstahlsicher. Es ist also so, als wäre auf einem Gelschein der aktuelle Besitzer gespeichert. Bezahlt ein Dieb mit diesem Geldschein, kann sofort erkannt werden, dass er nicht der rechtmäßige Besitzer ist. Die vielen Millionen jährlichen Transaktionen kann man nicht auf einen Geldschein schreiben. Bei digitalen Währungen lässt sich dieses Prinzip, die Transaktionen zu erfassen, jedoch umsetzen.

Die Blockchain

Durch das Mining wird die Blockchain bzw. ein öffentlicher und ein privater Schlüssel erstellt. Mining stellt das Suchen eines Rechners nach möglichen Algorithmen dar, welche einzigartig, logisch und nutzbar sind. Der Miner stellt hierfür Rechenleistung zur Verfügung. Während der private Schlüssel als Bitcoin in Umlauf ist, so liegt die Blockchain durchgehend beim Miner. Alle zehn Minuten wird die Blockchain hierbei aktualisiert und mit jeder Transaktion wird ein neuer Block an die Kette (Chain) gehängt. Miner, welche ihre Rechenleistung zur Verfügung stellen, erhalten einen bestimmten Betrag des errechneten Betrages als Transaktionsgebühr. Mit der Zeit müssen immer aufwendigere Algorithmen errechnet werden, um weitere Blockchains und Bitcoins zu schöpfen. Dies wurde bewusst entwickelt. Die Entwickler orientierten sich hierbei am Abbau von Gold. Während ein Rohstoff anfangs einfach gefördert werden kann, steigen mit der Zeit der Aufwand und die Kosten der Förderung. Auch dadurch erhält der Rohstoff einen gewissen Wert. Er ist endlich.

Die Entwickler

In einer Rundmail der „kryptografischen Mailing-Liste“ auf metzdowd.com aus dem Jahr 2008 definierte Satoshi Nakamoto das Anliegen und den Sinn des Bitcoin. Es ist bis heute ungeklärt, ob es sich bei dem Namen um eine Person oder eine Gruppe handelt. Über die Identität ist so gut wie Nichts bekannt.

„Das Kernproblem konventioneller Währungen ist das Ausmaß an Vertrauen, das nötig ist, damit sie funktionieren. Der Zentralbank muss vertraut werden, dass sie die Währung nicht entwertet, doch die Geschichte des Fiatgeldes ist voll von Verrat an diesem Vertrauen. Banken muss vertraut werden, dass sie unser Geld aufbewahren und es elektronisch transferieren, doch sie verleihen es in Wellen von Kreditblasen mit einem kleinen Bruchteil an Deckung. Wir müssen den Banken unsere Privatsphäre anvertrauen, vertrauen, dass sie Identitätsdieben nicht die Möglichkeit geben, unsere Konten leerzuräumen. Ihre massiven Zusatzkosten machen Micropayments unmöglich.“

Eine Generation früher hatten Nutzer von Time-Sharing-Computersystemen ein ähnliches Problem. Vor dem Aufkommen von starker Verschlüsselung mussten die User sich auf Passwortschutz für ihre Daten verlassen und dem Systemadministrator vertrauen, dass dieser ihre Informationen vertraulich hielt. Diese Privatsphäre konnte jederzeit aufgehoben werden, wenn der Administrator zu dem Schluss kam, dass sie weniger wog als andere Belange, oder auf Anweisung seiner Vorgesetzten. Dann aber wurde starke Verschlüsselung für die Masse der Nutzer verfügbar, und Vertrauen war nicht länger nötig. Daten konnten auf eine Weise gesichert werden, die einen Zugriff durch Dritte – egal aus welchem Grund, egal mit wie guten Entschuldigungen, egal was sonst – unmöglich machten. Es ist Zeit, dass wir dasselbe mit Geld machen. Mit einer elektronischen Währung, die auf einem kryptografischen Beweis beruht und kein Vertrauen in Mittelsmänner benötigt, ist Geld sicher und kann mühelos transferiert werden.“

– Satoshi Nakamoto

Bis 2009 arbeitete Nakamoto mit anderen Entwicklern im Netzwerk zusammen bis er Mitte 2010 den Netzwerkzugangsschlüssel an Gavon Andresen übergab und sich aus dem Projekt zurückzog und seitdem nicht mehr in Erscheinung trat. Gavin Andresen ist der Chef-Wissenschaftler der Bitcoin Foundation und kann mit dem Schlüssel einige Eingriffe in die Währung unternehmen. 2009 schuf Nakamoto zuvor den ersten Genesis Block und begründete damit den Bitcoin. Ein Genesis Block stellt den ersten Block einer Blockchain dar. Er ist immer gleich, quasi die grundlegende Programmierung und ist das Fundament der Blockchain.

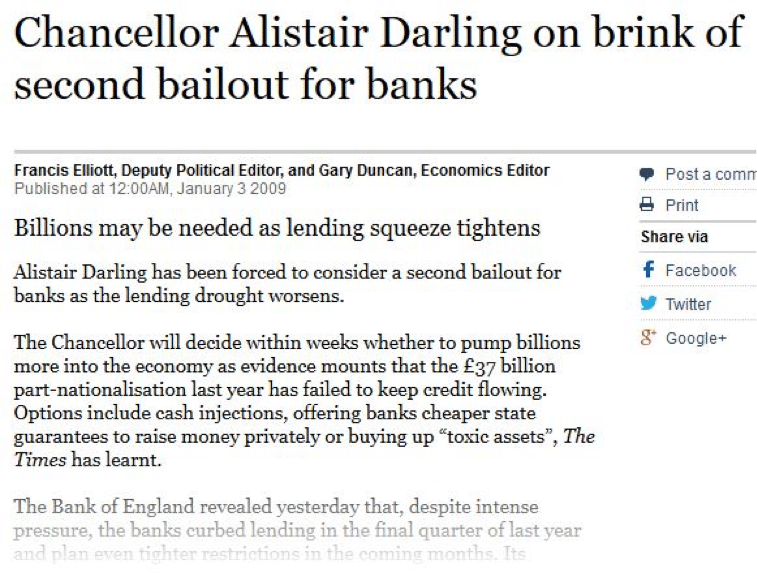

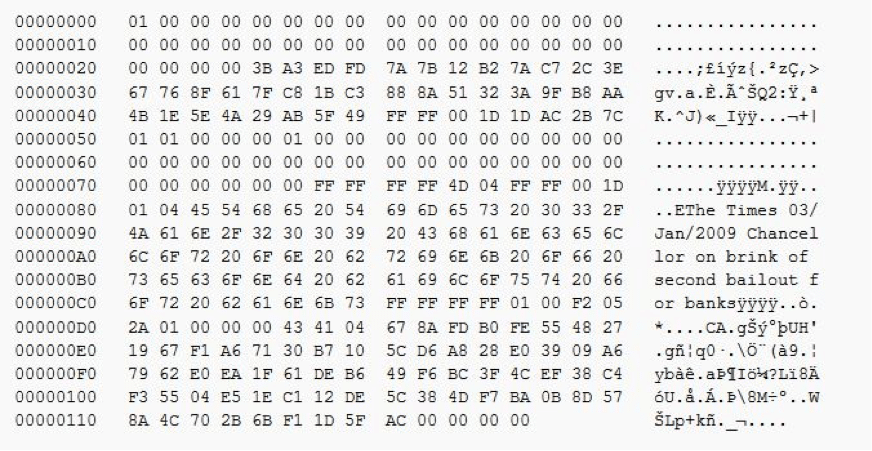

Interessant ist, dass Nakamoto im Genesis Block neben der Programmierung folgenden Text hinterließ: „The Times 03/Jan/2009 Chancellor on brink of second bailout for banks“. Er deutete auf einen Artikel in der Times vom 03. Januar 2009 hin. Dies ist als Botschaft zu verstehen. Wahrscheinlich startete Nakamoto als Reaktion auf die Finanzkrise und diesen Artikel sein Projekt den Bitcoin zu entwickeln. Die Roh-Version des Genesis Blocks sieht wie folgt aus (Auszug):

Der Artikel der New York Times startet wie folgt:

Die Geschichte um Satoshi Nakamoto mutet wie eine Heldengeschichte aus einem Hollywood-Film an. Eine geheime Gruppe oder Person, welche kurz über einige Jahre auftaucht, deren/dessen Identität aber niemanden bekannt ist. Mit einer Rundmail, einem revolutionären Algorithmus und einer Botschaft im Genesis Block soll die Welt verbessert bzw. die Macht der Banken gebrochen werden. Hat sich Hollywood schon die Rechte daran gesichert?

Potential und Gefahren des Bitcoins

Das Potential des Bitcoins ist umstritten und wird daher auch hitzig diskutiert. Für die einen ist es der Durchbruch im Kampf gegen die unliebsamen aber übermächtigen Banken. Für andere wiederum stellen sich noch zahlreiche Frage inwiefern der Bitcoin eine eigenständige Währung werden könnte.

Sicher ist, dass der Bitcoin als ergänzende Währung durchaus hilfreich ist. Er könnte sich als Arbitragewährung etablieren und die Transaktion von Devisenzahlungen vereinfachen. Anbieter und Nachfrager können hierbei auf Banken als Mittler verzichten. Große Arbitrage-Transaktionen verschlingen meist auch viele Gebühren.

Die Software des Bitcoin lässt sich auch nachträglich verändern, um Fehler zu beheben oder Innovationen einzuführen. Diese Änderung muss jedoch von genügend Nutzern angenommen werden. Was bedeutet genügend? Mehr als 50% der Rechenleistung müssen bei Nutzern liegen, die der Änderung zustimmen. Nun besteht die Gefahr, dass einzelne Akteure selbst mehr als 50% der Rechenleistung auf sich vereinen. Im Juli 2014 überstieg der Mining-Pool GHash beispielsweise kurzzeitig diese Marke. Das Problem besteht darin, dass der Besitzer von mehr als 50% der Rechenleistung bereits bestätigte Blöcke in der Blockchain rückgängig machen kann und durch neue ersetzen kann. Learncyptography.com erklärt, dass eine sogenante 51%-Attack dazu führen kann, dass der Inhaber andere am Übermitteln von Bitcoins oder dem Finden von neuen Blockchains (mining) kurzzeitig hindern kann. Auch könnte er doppelte Transaktionen durchführen. Er kann jedoch keine gefälschten Bitcoins in Umlauf bringen und auch keine Bitcoins von anderen Nutzern klauen. Eine 51% Attack verbraucht jedoch Unmengen Geld, Strom und Rechenleistung.

John Williams, Chef der San Fransico FED, warnte davor, dass die Bitcoin-Technologie aus seiner Sicht Kriminalität und Terrorismus begünstigt. Wenn Zentralbanken, Staaten und Geschäftsbanken keinen Einfluss mehr auf das Vermögen und die Transaktionen haben, so könnten Kriminelle und Terroristen ihre Gelder ungehemmt bewegen und verschieben. Die Finanzierung von Zellen könnte, wie jetzt, nicht mehr behindert werden. 2011 wurden tatsächlich Drogen im Tausch gegen Bitcoins angeboten.

Die Debatte um eine unabhängige Währung wurde Mitte 2010 befeuert als Visa, Mastercard und vor allem PayPal Konten von WikiLeaks sperrten und Transaktionen verhinderten, um die Finanzierung von WikiLeaks trocken zu legen.

Der Journalist Timothy B. Lee warnt vor den Risiken, dass Malware, Datenverlust oder der Einbruch von Online Börsen zum Verlust des Vermögens führen könnten. Nutzer speichern ihr Vermögen online, welches natürlich auch durch Gefahren dessen bedroht ist. „Nur Bares ist Wahres“. Wird das Vermögen nur noch elektronisch verschoben so kann dies, wie eben beschrieben, gehindert oder verhindert werden. Auch Staaten könnten versuchen regulierend einzugreifen. Der Wert des Bitcoins ist fraglich. Dieser entsteht durch Angebot und Nachfrager. Wer heute einen Bitcoin im Wert von 100$ erhält, könnte morgen bereits nur noch 50$ besitzen.

Die Geldschöpfung stellt traditionell und auch gesetzlich ein Monopol der Notenbank dar. Eine neue Währung einzuführen ist jedoch nicht illegal. Wo Zentralbanken und Staaten die bestehenden Währungen stützen, ist die Schaffung einer neuen Währung jedoch schwierig.

Deflationäre aber auch inflationäre Risiken werden von Ökonomen nicht erkannt. Eric Posner beschrieb in seinem Artikel „Fool’s Good“, dass dem Bitcoin sowieso das Ende droht. Er geht zwar darauf ein, dass der Bitcoin ein Ponzischema (Schneeballsystem) ist, was Experten bereits ablehnen, erklärt jedoch, dass es jederzeit möglich ist weitere kryptografische Währungen zu programmieren. Auch solche, welche mehr als 21 Millionen Bitcoins generieren können. Schnell würde die ganze Welt Bitcoins schürfen, da jeder reich werden möchte, wenn Bitcoins offiziell anerkannt sind. Die Menge an Bitcoins würde explodieren. Es würde zu einer Inflation kommen, die Bitcoins würden ihren Wert verlieren und das System Bitcoin wäre wieder am Null-Punkt.

Es gibt derzeit noch viele offene rechtliche Fragen. Beispielsweise erklärte die US-Finanzaufsicht FinCEN 2013, dass Personen, welche Bitcoins schürfen und diese gegen Entgeld an andere Personen verkaufen als Zahlungsdienstleister einzuordnen seien und deswegen der Aufsicht und den Regulierungen, vor allem der Melde- und Buchführungs-Pflicht, unterliegen.

Bezüglich Bitcoins findet man zahlreiche Vor- aber auch Nachteile. Es ist eine revolutionäre Technologie mit vielen guten Ansätzen. Doch wie bei jeder Innovation stellen sich zahlreiche, hauptsächlich rechtliche, Fragen, welche erst im praktischen Gebrauch erkannt und gelöst werden müssen. Kryptografische Währung sind noch in den Anfängen ihres Gebrauchs. Die Nutzung dessen könnte in einer immer schnelleren und technologisierteren Welt weiter zunehmen.

Ereignisse

Am 13. Juni 2011 erbeutete ein Dieb 25.000 BTC im Wert von damals 502.750 US-Dollar vom Computer des Nutzers Allinvain und konnte diese ungemerkt wieder in Umlauf bringen.

Angreifer konnten sich am 19. Juni 2011 Zugang zur größten Online-Börse Mt.Gox verschaffen und eine Verkaufsorder von 100.000 BTC zum Preis von 1 Cent bei einem gegenwärtigen Marktpreis von $17 je BTC mit gestohlenen BTCs erwirken. Mehrere Börsen brachen auf Grund des Preis-Schocks zusammen. Die Preise konnten sich jedoch schnell wieder erholen.

Am 26. Juli 2011 musste der Betreiber einer Tauschbörse Bitomat.pl eingestehen, dass auf Grund von Datenverlust Bitcoin-Einlagen von Kunden in Höhe von 17.000 BTC (ca. 170.000€) verloren gegangen seien.

Im August 2011 stellte der E-Wallet-Betreiber MyBitcoin.com seinen Betrieb ein, nachdem er gehackt worden war. Die Kunden erhielten etwa die Hälfte ihrer Einlagen zurück.

Anfang 2014 mussten zahlreiche Börsen kurzzeitig den Betrieb einstellen nachdem es zu massiven Attacken von Botnetzen kam.

Ebenfalls Anfang 2014 musste die Bitcoin-Börse Mt.Gox nach jahrelangen fragwürdigen Vorgängen die Insolvenz in Japan und den USA anmelden. 850.000 Bitcoins waren verloren gegangen. Rund 750.000 von Kunden.

Am 15. August 2015 musste ein schwerer Software-Fehler im Bitcoin-System behoben werden. Hierbei konnte eine präparierte Transaktion auf Grund eines fehlerhaften Ganzzahlüberlaufs als gültig akzeptiert werden und führte zu einer Gutschrift von 184 Milliarden Bitcoins. Das Netzwerk wurde vom Betreiber umgehend gestoppt, Updates wurden verteilt und der fehlerhafte Block aus der Blockchain entfernt.

Grennpeace, Wikipedia, Dell, WordPress, PayPal. Die Anzahl namenhafter Unternehmen, welche die Bezahlung und Spend emit Bitcoins akzeptieren, steigt.