„Investieren in Aktien ist riskant“ oder „Ich zocke doch nicht an der Börse“ sind Aussagen, die sicherlich häufiger in Zusammenhang mit dem Aktienmarkt getätigt werden.

Mit diesen Aussagen wird allerdings das Investieren in Aktien negativ pauschalisiert.

Meistens verbirgt sich hinter ihnen eine wohlbekannte Erfahrung für den Privatanleger: Einsteigen, wenn die Kurse extrem hoch sind und später erkennen, dass man genauso gut eine Tulpe gegen eine Altstadtvilla in bester Grachtenlage hätte eintauschen können. Man erinnere sich an die Tulpomanie in den Niederlanden in der zweiten Hälfte des 16. Jahrhunderts.

Dieses Beispiel ist sicherlich ein bisschen überzogen, trifft aber sicherlich auf einen nicht unerheblichen Teil der Privatanleger zu. Dabei muss man nicht unbedingt bis zur Tulpomanie zurückgehen. Ein Blick bis zur Jahrtausendwende und der Dotcom-Blase reicht da schon.

Viele Privatanleger haben damals mit T-Aktie (damals ein Kurswert von über 80,- EUR) hohe Verluste erlitten.

Ein Einstieg in die Boomphase hinein, mit der Hoffnung auf hohe Kursgewinne, kann allerdings nicht als nachhaltiges Investieren angesehen werden.

Gleichwohl trägt es dazu bei, dass die Aktie zur Vermögensbildung eher verpönt ist. Nicht nur bei dem Privatanleger von damals, sondern zum Teil auch noch bei der nachfolgenden Generation.

„Bausparverträge und Lebensversicherungen sind eine sichere Sache“ hört man häufiger als „Aktien sind eine sichere langfristige Vermögensanlage“.

Sicherlich weißt ein Bausparvertrag oder eine Lebensversicherung kaum bis gar keine Volatilität auf, da i.d.R. durch garantierte Zinsen die Rendite schon gesichert scheint, aber ob es sich dabei um eine sichere Anlage zur VermögensBILDUNG handelt, darf zumindest hinterfragt werden. Die Inflation sollte man zumindest dabei nicht außen vor lassen.

Wer eine Rendite über den Inflationsausgleich hinaus erwartet, kommt in der heutigen Zeit von Niedrigzinsen nicht ohne einen Blick auf den Aktienmarkt aus. Aber da war doch was, Risiko, Verluste, Zockerei? Lieber nicht.

Bleibt die Frage, ob diese Begrifflichkeiten zwingend mit einem Aktieninvestment einhergehen müssen.

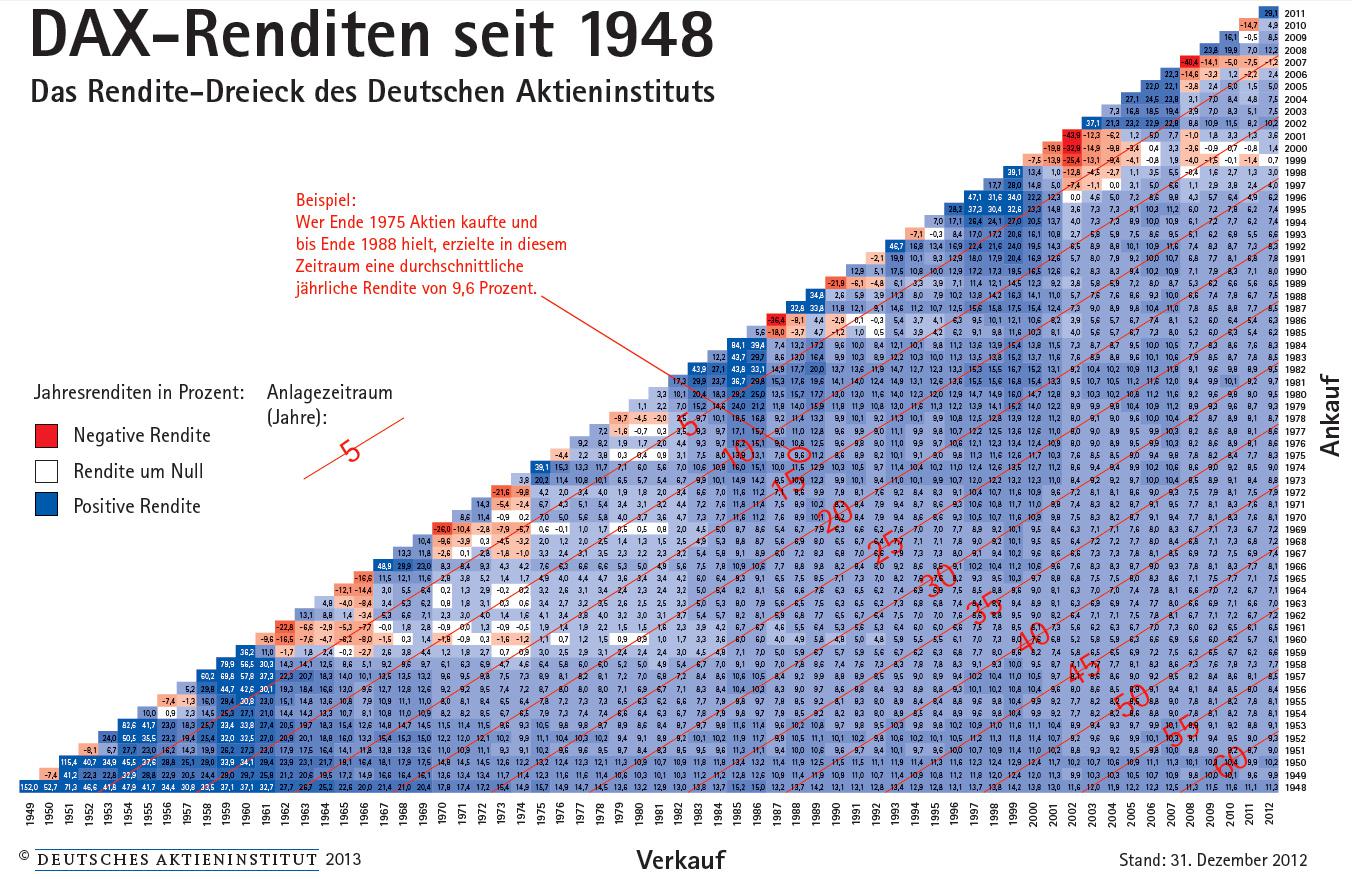

In diesem Zusammenhang sollte man zumindest mal über das DAX-Renditedreieck des deutschen Aktieninstituts (DAI) gestolpert sein.

Auf den ersten Blick sind dort viele Zahlen, die sich vielleicht auch nicht sofort nachvollziehen lassen. Der zweite Blick zeigt aber, nachhaltiges Investieren in Aktien lässt sich schwer mit Begriffen wie Verluste, Risiko und Zockerei verbinden.

Das DAX-Renditedreieck ist nach Kalenderjahren aufgebaut. Auf der rechten Seite befinden sich die Jahre des Ankaufs, auf der unteren die Jahre des Verkaufs. Von links nach rechts sind die Jahre des Anlagehorizonts in 5-Jahres-Schritte unterteilt. Pro Querstrich ist also ein Anlagehorizont von 5 Jahren gegeben. Von ganz links bis 5 Jahre, bis ganz rechts, über 60 Jahre Anlagedauer.

In den jeweiligen Kästchen, in denen jeweils Ankaufs- und Verkaufsjahr aufeinander treffen, befindet sich die durchschnittliche, jährliche Rendite. Dazu ist innerhalb der Grafik auch ein entsprechendes Musterbeispiel abgebildet.

Zur graphischen Abhebung der unterschiedlichen Jahresrenditen sind diese mit entsprechenden Farben versehen (dunkelrot = starkes Minus; weiß = kaum bzw. nur sehr geringe Rendite bis dunkelblau = hohe positive Rendite).

Aufgrund der Farbgestaltung fällt einem recht schnell ins Auge, dass die Renditen weiter rechts, also bei einem hohen Anlagehorizont ein ins dunkel tendierende blau/lila 😉 aufweisen. Von rot oder weiß ist auf der rechten Seite des Renditedreiecks nichts zu sehen.

Anhand dessen lässt sich also erkennen, dass bei einem langfristig angelegten Investment in Aktien (Anlagehorizont über 10 Jahre) ein Verlust bzw. eine negative Rendite fast ausgeschlossen ist.

Hierbei spielt natürlich die Tatsache, dass es sich beim DAX um einen Performanceindex (total return index) handelt, eine bedeutende Rolle. D.h. Beim Performanceindex werden die Dividenden aus den im DAX enthaltenen Titeln in den Index reinvestiert, während sie beim Kursindex unberücksichtigt bleiben.

Somit werden die ausgeschütteten Gewinne der Dax-Konzerne bei der durchschnittlichen Jahresrendite mitberücksichtigt.

Bei einer Dividendenrendite von bspw. 2% ergibt sich auf 10 Jahren eine Gesamtrendite von 20%. Dies spielt insgesamt bei der durchschnittlichen Rendite eine gewichtige Rolle. Aber auch nur dann, wenn langfristig angelegt wird. Bei einem An- und Verkauf innerhalb weniger Wochen kommt dieser Effekt regelmäßig nicht zum Tragen.