Insidertrading – Profitables Trading mit Insiderhandelsdaten

Im Zuge der täglichen Finanzberichterstattung veröffentlichen Journalisten ausgewählte Informationen zur finanziellen Lage sowie der strategischen Ausrichtung des Unternehmens. Besonders sensibel sind Anleger bei der Veröffentlichung quantitativer Angaben, da sie das vorliegende Zahlenwerk zur Prognose angehender, langfristiger Marktbewegungen verwerten.

Abseits der technischen und fundamentalen Indikatoren gelangen weitere zentrale Unternehmensdaten in den Hintergrund. Im Rahmen der Evaluation von Informationen präferieren Investoren die Aktualität der Meldung. Dabei wird zumeist eine Personengruppe ignoriert, welche die inner- und außerbetriebliche Geschäftslage kennen, bevor sie vom Redakteur zu Papier gebracht und veröffentlicht werden. Diese sogenannten „Insider“ unterliegen gesetzlich festgeschriebenen Meldepflichten und beeinflussen durch ihre Handelsentscheidungen die Entwicklung des unternehmenseigenen Marktwertes.

InsideTrading liefert Euch die veröffentlichten Insiderdaten und erklärt in den nachfolgenden Passagen, wie ihr diese für die eigene Handelsstrategie instrumentalisieren könnt. Die Daten bekommt ihr hier: Insiderdaten – InsideTrading.de.

Warum sind Insidertrades für Investoren und Trader so interessant?

Top-Executives sind im täglichen Geschäftsleben mit dem Management exklusiver Unternehmensdaten (Wachstumsraten, Kostenentwicklungen, betriebliche Zahlungsflüsse etc.) betraut. Der daraus resultierende temporäre Wissensvorsprung würde zu einer asymmetrischen Informationslage und Nachteilen für die außenstehenden Anleger führen. Aufgrund dessen haben die Gesetzgeber eine entsprechende Meldepflicht zur Vereinheitlichung des Informationsstandes etabliert. Im europäischen Kontext sind die Satzungen zur Publikation von Insidergeschäften mit ihrer Einführung nach der Jahrtausendwende vergleichsweise jung. Bereits vor dem zweiten Weltkrieg erließen die Vereinigten Staaten eine analoge Verpflichtung in den 1930er Jahren. Die Bundesrepublik regelt im Paragraph die hiesigen Richtwerte für den Handel von Eigenkapitalanteilen durch hochrangige Unternehmensbeteiligte (inkl. naher Angehöriger). Nach der Überschreitung eines Schwellenwertes von 5.000€ zum Ende eines Kalenderjahres sind sämtliche Transaktionen binnen fünf Tagen an die Bundesanstalt für Finanzdienstleistungsaufsicht zur weiteren Bekanntmachung zu übermitteln. Simultan werden die Handelsdaten zumeist in der Sektion „Investor Relations“ auf der Webseite des Unternehmens und auf weiteren Wirtschaftsportalen veröffentlicht. Entgegen vieler Erwartungen umfasst die Meldepflicht keinen Zugang von Wertpapieren als arbeitsvertragliche Grundlage oder Bestandteil der Vergütung.

Wie groß sind die Effekte von Insidertrading auf den Marktpreis und wie deute ich diese Informationen?

Transaktionen der Insider haben das Potential, einen Trend zu initiieren oder eine bestehende Tendenz zu verifizieren. Hierbei ist es von essentieller Bedeutung, die Handelssignale richtig zu deuten. Der Kauf eigener Aktien durch Führungskräften kann während volatilen Kursbewegungen und anhaltenden Korrekturen als vertrauensbildende Maßnahme genutzt werden. Erfährt das Unternehmen eine anhaltende Phase des Abverkaufs der eigenen Anteile, so können die Unternehmer durch den Auf- bzw. Ausbau eigener Positionen Zuversicht in die eigene Strategie, das Produkt oder den Service andeuten. Hingegen muss die Veräußerung von Wertpapieren kein Anzeichen für negative Zukunftsperspektiven der Gesellschaft sein. Motiv für diese Entscheidung kann die persönliche Diversifikationsstrategie der betrachteten Personengruppen sein. Möglicherweise hat ein Entscheidungsträger bereits zu einem frühen Zeitpunkt in das Unternehmen investiert. Der realisierte Wertzuwachs wird im Anschluss in andere Kapitalanteile reinvestiert, um das Risiko des Portfolios zu reduzieren.

Wissenschaftliche Erkenntnisse zum Thema Insidertrading:

Dargelegte Phänomene versuchten zahlreiche Wissenschaftler durch die Untersuchung historischer Datensätze zu belegen. Aus den vergangenen Insidergeschäften versuchten sie geeignete Handelsansätze zu abstrahieren, um eine rentable Anlagestrategie zu entwerfen. Aus den behandelten wirtschaftswissenschaftlichen Entwürfen lassen sich einige Ansätze zusammenfassen, welche das Potential haben, nachhaltige Kursentwicklungen zu entfachen:

- Käufe wirken sich wirksamer auf den Aktienkurs aus als Verkäufe

- Besonders starke Aussagekraft haben Transaktionen von Top-Managern (CEO, CFO etc.)

- Kursausschläge nach Geschäften von Small-Cap-Executives sind meist intensiver als bei anderen Aktiengesellschaften

- Abschlüsse von besonders großer Quantität (i.d.R. >10.000 Aktien) führen häufig zu überdurchschnittlichen Signalen

InsideTrading – Live Insidertrading- & Insiderhandelsdaten kostenlos

Hier bei InsideTrading lesen wir Insidertrading- und Insiderhandelsdaten aus und bringen diese in eine für den privaten Trader und Investor nutzbare Form. Das Tolle dabei: Voll und ganz kostenlos.

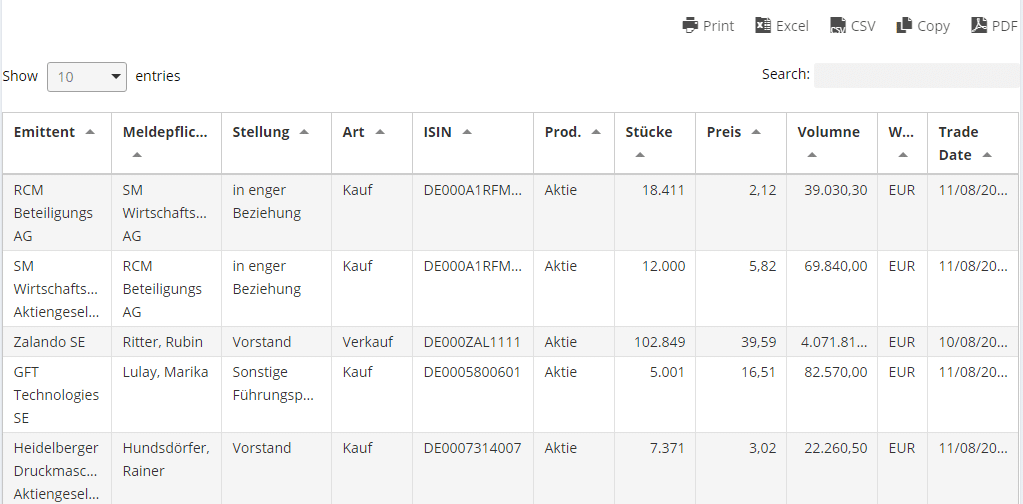

InsideTrading präsentiert in der Livetabelle die Insider-Daten des Deutschen Marktes. Dabei ist es egal, ob das Unternehmen in DAX, MDAX oder gar SDAX gelistet ist. Alle werden von uns erfasst und im Falle von Transaktionen gelistet.

Dabei werden die folgenden Informationen in unserem Insider-Bereich zugänglich gemacht:

- Emittent – Das Unternehmen, von dem Anteile gekauft oder verkauft wurden

- Meldepflichtige Person – Der Name der Person, die der Meldepflicht auf Grund des Insiderhandelsgesetzes unterliegt

- Stellung – Die Position, die der Insider im Unternehmen einnimmt

- Art – Die Art der Transaktion, also ob es sich dabei um einen Kauf oder Verkauf handelt

- ISIN –Die Kennnummer des gehandelten Finanzproduktes (es kann sich dabei auch um Anleihen oder Derivate handeln)

- Produkt – Das vom Insider gehandelte Produkt, das sich auch hinter der ISIN versteckt z.B: Aktie, Anleihe

- Stücke – Die vom Insider gehandelte Stückzahl des Produkts

- Preis – Zu welchem Kurs hat der Insider das Produkt gekauft oder verkauft

- Volumen – Die Höhe des Geldbetrages, die vom jeweiligen Insider insgesamt bewegt wurde

- Währung – In welcher Währung das Geschäft abgeschlossen wurde

- Trade Date – Das Datum, an dem das Geschäft abgeschlossen wurde (Hier wird oftmals auch das Meldungsdatum angegeben. Aus unserer Sicht ist es jedoch wichtig zu wissen, wann der Insider gehandelt hat und nicht wann er es gemeldet hat)

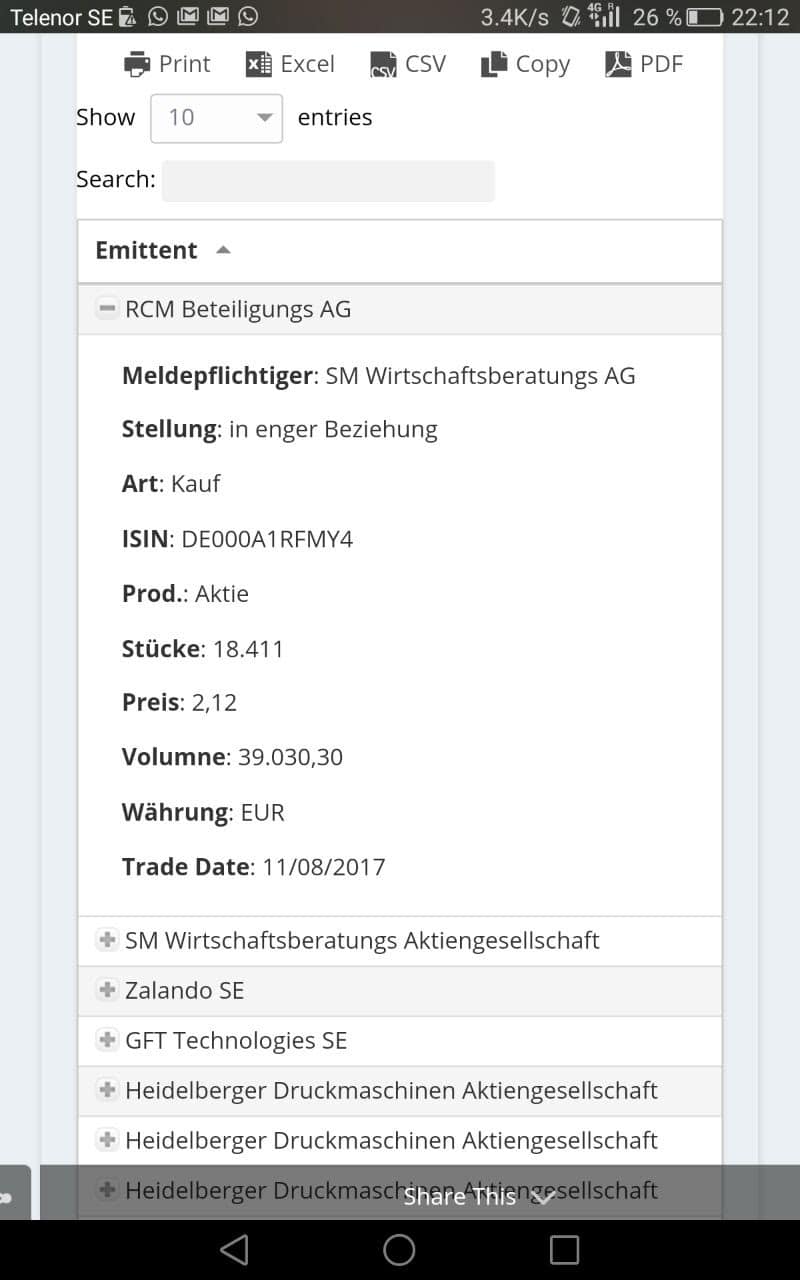

Mobile-Ansicht der Insiderhandelsdaten bei InsideTrading:

Auch auf dem Handy sind die Insider-Daten gut einsehbar – hier wird die Tabelle in einer anderen optimierten Form dargestellt So sind beim Öffnen nur die Unternehmensnamen sichtbar. Drückt man dann jedoch mit dem Finger auf das Plus links vom Unternehmensnamen, so öffnet sich ein Feld, in dem die gewohnten Informationen untereinander gut lesbar aufgelistet werden.

Insiderhandelsdaten für die USA und weitere Länder:

Die Erweiterung der Services ist geplant. Sobald neue Features zur Verfügung stehen, werden diese hier ergänzt werden, sowie auf den aktuellen Insiderdaten-Seite verlinkt.