Bis heute basieren ein Großteil der Modelle und Theorien der Makro- und Mikroökonomie auf der Nutzentheorie (auch Nutzenfunktion). Hierbei geht man davon aus, dass sich ein Marktakteur immer für die Möglichkeit entscheidet, welche seinen Gewinn/Nutzen maximiert und die Kosten/Aufwand minimiert. Dieses rationale und erwartbar-logische Verhalten spiegelt sich im Konzept des homo oeconomicus wieder. Die britische Zeitschrift „The Economist“ nutzte 1999 die Metapher des Mr. Spock als emotional disziplinierten und absolut logisch und rational denkenden Akteur[1].

Den meisten Konzepten der Ökonomie liegt der homo oeconomicus zu Grunde. Grund dessen ist das erwarte Verhalten dieser fiktiven Person. Individuelle Charakterzüge und die Psychologie des Menschen – wie z.B. Emotionen – werden nicht beachtet um die Modelle und Theorien möglichst einfach zu gestalten. Seit 1940 entwickeln zahlreiche Wissenschaftler jedoch neue Ansätze. Mr. Spock ist zwar eine interessante Persönlichkeit, aber in keinem Fall menschlich. Und ökonomischen Konzepten eine nicht-menschliche und fiktive Person zu Grunde zu legen ist fraglich. Seit etwa 1980 erlebt der junge Teilbereich der Ökonomie, die Verhaltenspsychologie oder auch Behavioral Economics, immer mehr Zulauf und Zustimmung.

1979 veröffentlichten die amerikanischen Wissenschaftler Daniel Kahneman (2002 mit dem Wirtschaftsnobelpreis ausgezeichnet) und Amos Tversky ihre Weiterentwicklung der Nutzentherorie. Diese Prospect Theory (Neue Erwartungstheorie) zählt zu den in der zweiten Hälfte des 20. Jahrhunderts am häufigsten zitierten Beiträge. Das Konzept stellte eine Revolution der bisherigen ökonomischen Gedankenwelt dar. Die Prospect Theory erlaubt die Beschreibung menschlicher Entscheidungsfindungen bezüglich risikoreicher Situationen mit Einbezug von Psyche und Charakter des Akteurs.

Ich möchte dich mit diesem Beitrag in die Erwartungstheorie und die daraus resultierenden Rückschlüsse auf menschliches Verhalten einweihen. Trader müssen täglich Entscheidungen unter Zeitdruck, ohne vollständige Information und im Umfeld hohen Risikos treffen. Das Wissen über den Ablauf der Entscheidungsfindung in diesen Situationen hilft dir dich selbst als Trader besser kennenzulernen und auch das (menschliche) Verhalten der Akteure an der Börse besser zu verstehen.

Heuristik

Heuristik

Die Prospect Theory ist ein Bestandteil der Heuristik, welche sozusagen das Fundament der Verhaltensökonomie darstellt. Die Heuristik umfasst dabei das Verhalten des Menschen Problemstellungen ohne nutzbare Methode zur Lösung, unter Zeit- und emotionalem Druck und ohne vollständige Information zu lösen. Um das Problem zu lösen, für welches keine erprobte Lösungsstrategie vorliegt, muss die jeweilige Person auf eigene Erfahrungswerte zurückgreifen und bestehende Methoden anpassen oder persönliche Tendenzen zur Entscheidungsfindung nutzen. Heuristik findet sich vor Allem in komplexen, schnelllebigen, kaum überschaubaren und unzureichend strukturierten Problembereichen.

Die Prospect Theory

Während die ursprüngliche Nutzentheorie alle Gewinne als positiv definiert und bestimmt, dass sich der Akteur für den Maximalgewinn entscheidet geht die neue Nutzentheorie, die Prospect Theory, auf den Entscheidungsprozess des Akteurs ein: dieser wird in zwei Phasen, das editing (Bearbeitung) und evaluation (Bewertung) unterteilt.

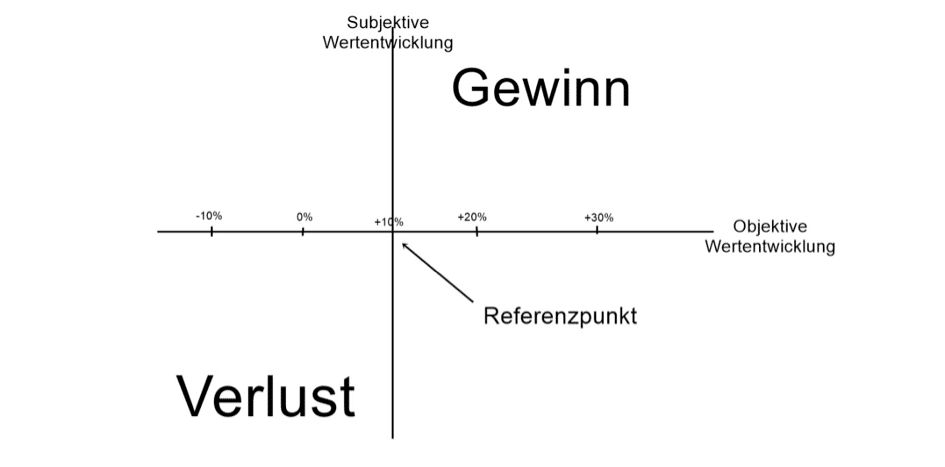

In der ersten Phase – dem editing – ordnet der Akteur die möglichen Entscheidungen heuristisch in Bezug zu seinem Referenzpunkt. Alle Ergebnisse unterhalb des Referenzpunktes werden als Verluste wahrgenommen, alles oberhalb dessen als Gewinn. Möchte ein Trader ungenutztes Cash (z.B. 2.000€) gewinnbringend anlegen und innerhalb der nächsten Monate 10% Gewinn, also 200€ Profit, machen, dann liegt sein Referenzpunkt bei der Bearbeitung und Beurteilung möglicher Anlageobjekte bei +10%. Alle Ergebnisse unterhalb nimmt die Person emotional tatsächlich als Verlust wahr. Entscheidend ist also nicht der Gewinn, sondern der Referenzpunkt, welcher von außen beeinflusst werden kann (siehe kognitive Verzerrungen, Ankereffekt). Der Moment, wenn der persönliche Referenzpunkt festgelegt wird, nennt sich Kodierung. Auf die Kodierung folgt das heuristische Einordnen der Möglichkeiten und abschließend vier weitere kleine Phasen, welche vor allem der Vereinfachung dienen: Die Wahrscheinlichkeiten identischer Ergebnisse werden addiert, gemeinsame Bestandteile, welche für alle Möglichkeiten gelten, ignoriert, Ergebnisse und Wahrscheinlichkeiten vereinfacht, sowie stochastisch dominierende Aspekte ausgesondert.

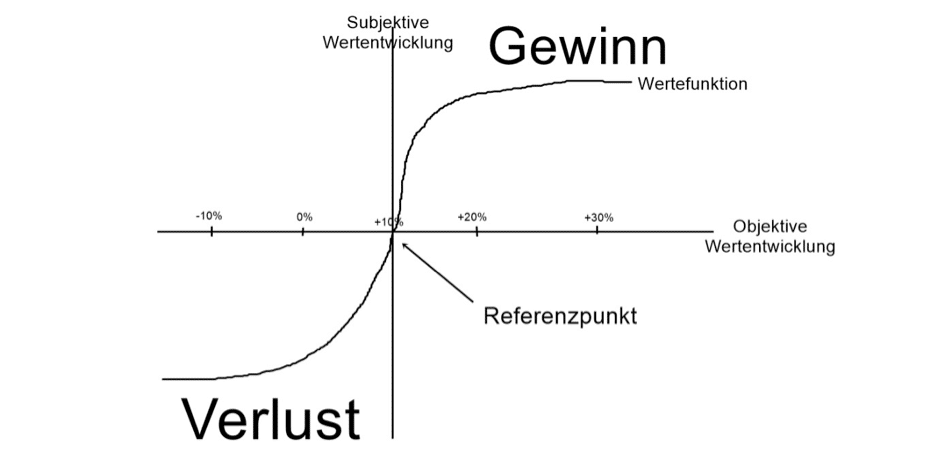

In der zweiten Phase – der evaluation – werden die vorhandenen Alternativen (Prospects) bewertet. Hierbei ist einerseits die Wertefunktion und andererseits die Wahrscheinlichkeitsgewichtungsfunktion entscheidend. Wie wir bereits wissen wird jedes Ergebnis, welches besser als der Referenzpunkt (Mindesterwartung) abschneidet, als Gewinn wahrgenommen. Hierbei ist anhand der Wertefunktion erkennbar, dass jeder anfängliche Zusätzliche Gewinn über den Referenzpunkt hinaus als besonders starker Wertzuwachs empfunden wird. Der Gewinn-Zuwachs über den Referenzpunkt +10% auf +14% (4% mehr) hinaus wird als wesentlich wertvoller wahrgenommen als ein Gewinnzuwachs von +20 auf +24% (ebenfalls 4% mehr) bei gleichem Referenzpunkt. Gleiches gilt auch im negativen Bereich. Fällt der Zuwachs einer Position um 2% auf nur noch +8%, so wird dies einerseits als Verlust empfunden und wesentlich intensiver verarbeitet als ein Sinken um 2% von zum Beispiel -4 auf -6%. Neben dem Empfinden des Wertzuwachses werden die möglichen Alternativen durch den Akteur ebenfalls nach der Eintrittswahrscheinlichkeit gewichtet. Zuletzt entscheidet sich die Person für einen Wert, welcher bezogen auf den persönlichen Referenzpunkt, die Werte- und Wahrscheinlichkeitseintrittsfunktion am besten abschneiden könnte.

Kognitive Verzerrungen

Im Entscheidungsprozess der Prospekt Theory spielt der Charakter und die Psyche des Akteurs eine gewichtige Rolle. Er muss kodieren, gewichten, sortieren, bewerten und entscheiden. Dies muss er heuristisch meist unter Zeitdruck, Einflüssen aus seiner Umwelt und ohne vollständige Informationen und erprobte Lösungsmethoden umsetzen. Hierbei sind kognitive Verzerrungen (biases) erkennbar. Hierbei handelt es sich um unbewusste systematisch fehlerhafte Neigungen des Akteurs beim Wahrnehmen, Erinnern, Denken und Urteilen.

Darunter fallen zum Beispiel die Nähe-Verzerrung und das Priming. Bei Ersterem kann die Nähe einer Person zu einer Problemstellung zu einer verzerrten Wahrnehmung führen. Dies zeigt bei Tradern vor Allem daran, dass in Depots oft jene Branchen übergewichtet werden, welche auf Grund von Kontakten, Empfehlungen und des eigenen Berufs besonders gut kennt. Diese Thematik werde ich im siebten Artikel unter Sektoren-Verliebtheit nochmals genauer erklären. Zu viel Nähe zu einer Thematik macht blind für Optionen. Wer beispielsweise im Bankwesen arbeitet setzt selbst vor allem auf Banken. Er hinterfragt seine eigene Branche, also auch seine berufliche Zukunft, nicht und glorifiziert seinen Sektor. Auch das Priming erklärt die Art der kognitiven Verzerrung sehr gut: Hierbei wird eine Entscheidung durch ehemalige bewusste oder meist unbewusste Erfahrungen beeinflusst. Auf Grund einer negativen Erfahrung mit einer Aktie, beispielsweise, nimmt der Akteur diese auch in Zukunft als negativ wahr und wehrt sich unbewusst, aus Angst die negative Erfahrung zu wiederholen, dagegen die Aktie nun als bestes Anlageobjekt zu klassifizieren. Rational wäre die Aktie wahrscheinlich die beste Entscheidung. Da der Anleger jedoch kein homo oeconomicus ist und auch nicht Mr. Spock heißt verhindert eine negative Vorgeschichte unbewusst diese Erkenntnis.

Die an der Börse wohl am meisten verbreitete und kostenintensivste kognitive Verzerrung ist der Dispositionseffekt. Umfragen in den letzten Jahrzehnten ergaben immer wieder, dass bis zu 80% der Anleger vom Dispositionseffekt betroffen sind. Dieser erklärt, warum Trader oftmals Gewinnpositionen viel zu schnell verkaufen und Verluste dagegen zu lange laufen lassen. Die erste Ursache dieses Effektes ist, dass Verluste etwas doppelt so stark empfunden werden als Gewinne. Gewinne werden als angenehme Selbstverständlichkeit wahrgenommen und meist durch Verkäufe zügig realisiert. Verluste dagegen wird als überaus unangenehmes und unerwartetes Scheitern empfunden. Hierbei tun sich Anleger schwer den Verlust zu realisieren und hoffen auf eine Umkehr des Kurses. Die zweite Ursache ist die bereits beschriebene Wertefunktion. Die ersten Gewinne werden als am wertvollsten empfunden. Mit steigenden Gewinnen nimmt das Empfinden über den Wertezuwachs ab, sodass frühzeitig verkauft wird, wenn kein Nutzen-/Wertezuwachs mehr empfunden wird. Auf der anderen Seite werden die ersten Verluste am heftigsten wahrgenommen. Mit der Zeit nimmt dieses Gefühl jedoch ab und der Anleger empfindet zunehmende Gleichgültigkeit bei weiteren Verlusten. Aus diesem Grund verkaufen Anleger Verlust-Positionen meist nicht, da das anfänglich negative Gefühl schwächer (ja fast besser) wird je größer die Verluste werden. Verrückt aber wahr.

Weitere kognitive Verzerrungen sind beispielsweise die Vermessenheitsverzerrung (overconfidence bias) unter welcher die Überschätzung des Akteurs durch sich selbst gemeint ist. Der Trader nimmt sich selbst zu talentiert, zu mutig, zu wissend, zu könnend oder zu überlegen war. Vor Allem in guten Phasen mit zahlreichen Erfolgen kann die Vermessenheit an die eigene Leistungsfähigkeit und Überlegenheit der Konkurrenz zu einer überzogenen Selbstbewertung und Verlust von Realitätsbezug und gesundem Misstrauen führen.

Die Ankerheuristik ist beispielsweise bei der Kodierung des Referenzpunktes zu finden. Hierbei wirken Einflüsse von außen wie ein Anker der eigenen Einstellung. Bei Untersuchungen hatte man beispielsweise Passanten in einer Fußgängerzone befragt was sie tendenziell bereit sind für den Naturschutz zu spenden. Den Anker hatte man in den Fragen „Wären Sie bereit $5 zu spenden?“ und „Wären Sie bereit $400 zu spenden?“ versteckt. Der Anker tat sein Übriges, sodass die erste Gruppe durchschnittlich bereits war $20 zu spenden während die zweite durchschnittlich $143 angab. Den Anker nehmen wir selten bewusst wahr. Es sind Kommentare, Meinungen, Artikel, Analysten, welche uns beeinflussen.

Sturheit und die Status-Quo-Verzerrung sind machen uns als Trader ebenfalls zu schaffen. Bei der Sturheit geben wir eine einmal gemachte Entscheidung nur sehr ungern wieder auf. Wer sich für ein Unternehmen entscheidet lässt sich ungern vom Gegenteil überzeugen. Dies erkennen wir daran, dass manche Trader trotz Zureden und Aufzeigen von Fakten an manchen Werten unbeirrt festhalten. Wir geben auch den Status Quo ungern auf. Auf der einen Seite nehmen wir Vorteile nicht wahr, nur um den Status Quo zu erhalten. Wir empfinden das Risiko des Fortschritts als zu groß als dass wir den Status Quo verlassen würden. So ergaben Umfragen in Unternehmen, dass die wenigsten Arbeitnehmer bereit wären weniger als die gesetzlichen 24 Urlaubstage zu erhalten, selbst wenn sie für jeden nicht genommenen Urlaubstag unterhalb der 24-Tage-Marke das Drei- bis Vierfache des Gehalts für einen normalen Arbeitstag bekommen würde. Der gesetzliche Urlaubsanspruch ist der Status Quo. Und Veränderung, wie vorteilhaft sie auch sein mögen, werden meist nicht wahrgenommen. Und entfernen wir uns vom Status Quo, so sind wir bereits viel mehr Risiko einzugehen als sonst um den Status Quo wiederherzustellen. Dies könnte der Grund für das ebenfalls unter unerfahrenen Anlegern desaströse Verbilligen sein bei dem Trader Verlustpositionen immer wieder durch Nachkäufe ausweiten in der Hoffnung wieder den Status Quo, also keine Verluste, wiederherzustellen.

Auch setzen wir uns stetig falsche Prioritäten und wenden unverhältnismäßig viel Zeit für kleine Entscheidungen und dagegen wenig Zeit für wichtige Entscheidungen auf. Auch das unangebrachte Bedauern sollte jeder von sich kennen. Vergangene Verluste werden unverhältnismäßig lange bedauert. Gefahr birgt auch das Täuschen auf Grund einer kognitiven Dissonanz. Hierbei gerät der Trader in eine unangenehme Situation in der er seine Kognitionen, wie Gedanken, Gefühle und Wünsche, nicht einordnen kann. In einer solchen Phase fühlt sich der Mensch unwohl. Dies kann beispielsweise passieren, wenn zahlreiche Trades missglücken und der Trader nicht einordnen kann was er von sich und der Situation halten soll. Ein Ausweg bietet hierbei schnell die Täuschung. Wir verändern den Blickwinkel auf die Situation und behaupten, dass wir es eigentlich ja anders machen wollten und somit doch eigentlich richtiglagen. Wir verändern unsere Einstellung und senken unsere Erwartungen. Waren vorher noch 5% Verlust hinnehmbar so sind es nun 15% auch und der Trade war doch nicht so schlimm. Informationen und die Situation werden verdreht, abgewertet und geleugnet um uns selbst wieder ins rechte Licht zu rücken. Auch greifen wir zu beruhigenden Mitteln, wie Sport, Freizeit, Mediation oder schlimmstenfalls Alkohol. Umgangssprachlich ist all dies als „Schönreden“ bekannt.

Optimiere deinen Entscheidungsprozess

Jeder von uns findet sich bewusst bei den kognitiven Verzerrungen wieder. Unbewusst haben wir wahrscheinlich alle jede dieser Verzerrungen durchgemacht. Das ist menschlich und normal. Doch nun kennen wir den Entscheidungsprozess und die Gefahren des Einflusses unserer Psychologie. Börse basiert eben nicht nur auf Zahlen und Charts. Bereits am Anker-Effekt erkennen wir die Macht der Analysten, sodass hohe Gewinne eines Unternehmens teilweise negativ bewertet werden, weil die Erwartung der Analysten und somit des Marktes höher lag. Wie bereits im ersten Beitrag zur Verhaltenspsychologie dargestellt bewertet die Börse die ökonomische Realität basierend auf der Vergangenheit, Gegenwart und Zukunft (Erwartungen an die Zukunft). Und in diesen Bewertungen steckt sehr viel Psychologie.

Auf der einen Seite kann und sollte ein Trader an sich selbst arbeiten, was ich auch im sechsten Beitrag (Traden ist Charakterbildung) nochmals thematisieren werde. Welche Verzerrungen haben wir in unserem Entscheidungsprozess? Wie können wir diese Einflüsse erkennen und verhindern? Wie schaffe ich es als Trader möglichst rational und möglichst wenig emotional zu agieren? Traden heißt nicht nur gegen den Markt zu spielen, sondern auch gegen sich selbst und seine menschlichen Fehler.

Auf der anderen Seite können wir unser Wissen über kognitive Verzerrungen am Markt gewinnbringend verwenden. Was sind die vorhanden Anker, welche das Denken die Einstellung des Marktes beeinflussen? Wann fühlen sich die meisten Anleger unwohl und tendieren zu schnellen und irrationalen Entscheidungen? Mit der Psychologie hält man den Schlüssel in der Hand den Markt nicht nur zu lesen (Zahlen & Charts), sondern auch zu verstehen. In den kommenden Beiträgen möchte ich weitere Szenarien beschreiben, welche uns und den Markt beeinflussen.

Alle Artikel der Börsenpsychologie-Reihe auf einen Blick

- Börse basiert auf Psychologie

- Prospekttheorie der Heuristik

- Verlustaversion, Status Quo und Trugschlüsse

- Systematische Kognitionsprobleme

- Anomalien der Heuristik

- Traden ist Charakterbildung

- Psychologische Fallen

- Praxisbeispiele