Wie entstehen Preise?

Alle arbeiten mit ihnen, reden darüber, nehmen sie als Fundament für Handelsentscheidungen oder betrachten sie als Buch mit sieben Siegeln: Börsenkurse, deren Bewegungen und die Gründe für eben diese.

Aber fangen wir einmal ganz vorne an und fragen uns, wie sie entstehen? – im Orderbuch:

Durch die treibenden Kräfte des Marktes: Angebot und Nachfrage.

Prinzipiell kannst Du dir den Börsenhandel wie den Handel auf einem orientalischen Markt vorstellen, viele Menschen treffen aufeinander. Angebot und Nachfrage werden durch Verhandlungen auf einen Nenner gebracht.

Früher geschah eben dies an den Parkettbörsen, heute, da alles zunehmend elektronisch abgearbeitet wird, vergessen viele, was im Hintergrund eigentlich passiert.

Der Mechanismus ist überall derselbe, sei es an einer Parkettbörse oder an der Xetra (einem elektronischen “Marktplatz”). Angebot und Nachfrage (ich weiß, ich wiederhole mich, doch es ist einfach essenziell, dass Du dir das verinnerlichst) werden im Orderbuch zur Übereinstimmung gebracht. Dabei entsteht die Times and Sales Liste (T&S) von der dann später die Charts abgeleitet werden.

Hierbei gelten 4 fundamentale Prinzipien:

- Preiskontinuität

- Widerspiegelung der Marktsituation

- Gleichbehandlung der eingehenden Aufträge

- Umsatzbetrachtung bei der Ausführung

Zu 1. (Preiskontinuität): Hierbei soll gewährleistet werden, dass der neue Kurs nicht zu weit vom vorherigen entsteht, sprich, dass keine übermäßigen Kurslücken (Gaps) entstehen (dieser Punkt ist bei Computer-/elektronischen- Börsen nicht immer gewährleistet, vor allem bei geringem Volumen im entsprechenden Finanzprodukt).

Zu 2. (Widerspiegelung der Marktsituation): Dieser Punkt ist weitgehend selbst erklärend und kann mit Punkt 1 verglichen werden. Es soll schlicht verhindert werden, dass einzelne Aufträge den Markt irrational weit von seinem aktuellen Preis wegbewegen, wobei hier die Marktsituation einbezogen wird. So kann es nach einem raschen Anstieg durchaus zu einem finalen Gap kommen, wenn ausreichend viel Volumen diese Sprünge trägt oder bei abfallendem Volumen entsprechende Orders im Markt liegen. Jedoch gilt auch hier, dass dieses im Rahmen einer “rationalen” Kursstellung erfolgen muss,der Kurs darf also nicht gestellt werden. Daher ist hier nicht mit einem Sprung von sagen wir 100 % zu rechnen.

Zu 3 (Gleichbehandlung der eingehenden Aufträge): Alle Orders werden unabhängig ihres Volumens abgerechnet. Die determinante Größe für die Ausführung ist der Eingang (Zeit) der Order.

Zu 4 (Umsatzbetrachtung bei der Ausführung): Dieses Prinzip besagt, dass immer der Kurs mit dem höchstmöglichen Umsatz zu stellen ist.

Hierbei können wir wieder zu unserem anfangs genannten Beispiel, dem orientalischen Basar, zurück kommen. Es macht Sinn, dass der Händler seine Waren zu den Preisen anbietet, zu welchen er die meisten Abnehmer findet.

Jeder, der vielleicht bereits die Chance hatte, einen orientalischen Markt zu erleben, kann sich jetzt bereits etwas mehr unter der Kursstellung der Börse vorstellen.

Jedoch nur etwas…

Denn wie funktioniert das denn nun genau mit der Stellung von Kursen?

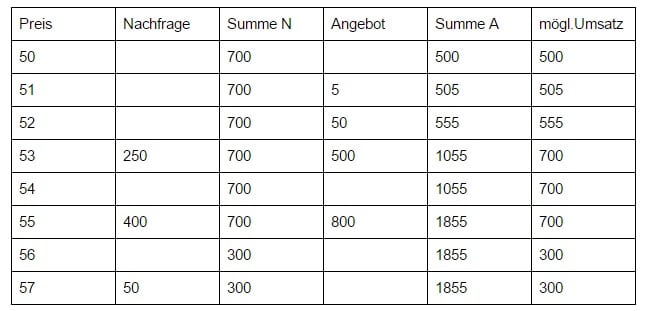

Die Tabelle zeigt ein Beispiel für Orders in einem Orderbuch, sowie das zum genannten Preis akkumulierte Volumen der Angebots- und Nachfrageseite. Die rechte Spalte gibt den möglichen Umsatz an.

Angenommen der Preis stand bei 52, was ist bei aktueller Orderbuchlage der neue Preis?

Nach dem Prinzip des Umsatzes muss nun der Kurs gerechnet werden, der bei gleichzeitiger Preiskontinuität den höchsten Umsatz generiert. Dies wäre in unserem Fall genau 53, denn auch zu anderen Preisen ließe sich nicht einmal mit einem gehörigen Sprung ein größerer Umsatz generieren.

Gleichfalls ist es wichtig, dass Du die Form der Börse beachtest. Sprich ob es sich um eine Parkettbörse mit Makler oder um eine elektronische Börse wie der Xetra handelt.

In elektronischen Börsen wie der Xetra oder auch der Eurex sind oftmals starke Kursschwankungen zu Newszeiten oder Zeiten geringen Volumens zu sehen.

Solche Bewegungen entstehen durch ein Ausdünnen des Orderbuches, da Limits vor den News aus dem Markt genommen werden um von den Sprüngen des lückenhaften Orderbuches nicht überrascht und abgefischt zu werden.

Ein absolutes Bilderbuchbeispiel, welches ich selbst erleben durfte: mit Lücken, Sprüngen, Handelsaussetzungen und, in den extremsten Ausführungen, Kursschwankungen von über 30 %.

Black Swan EUR/CHF.

Dieses Event war hauptsächlich deswegen so drastisch, da es an einem rein elektronischen Börsenplatz und noch dazu OTC stattgefunden hat. An einer Parkettbörse wäre es nicht ganz so dramatisch ausgefallen, da hier neben dem Umsatz auch noch die drei anderen Prinzipien in die Kursstellung Einzug erhalten hätten. Dadurch hätte sich der Overshoot nicht ganz so drastisch ausgewirkt.

Ich hoffe, ich konnte Dir mit diesem Beitrag die Prinzipien der Kursstellung etwas näher bringen und auch die Relevanz über eben dieses Wissen durch ein nicht allzu altes Beispiel verdeutlichen.

Ich selbst erachtete dieses Wissen lange für nicht übermäßig relevant, aber unter dem Strich galt für mich besser spät als nie…

Wenn ihr mehr zum Thema Markt-Technik erfahren wollt, kann ich euch dieses Buch wärmstens empfehlen.