Trading-Heroes24 – Die Wahrheit, Erfahrungen & Kritik

Die Wahrheit über TRADING HEROES24 | Erfahrungsbericht

Trading-Heroes24: „Erfahren Sie, wie wir durch diesen ungewöhnlichen Trick, täglich zwischen 184,00 € und 397,00 € verdienen…“ – gutes Marketing oder echter Erfolg??? Im Interview mit Markus Noack haben wir über das Trading-Erfolgsprogram von ihm und Elmar Bluhm (Wirtschaftsmathematiker und Profi-Trader) gesprochen.

Falls Sie von den beiden noch nicht gehört haben, dann empfehlen wir Ihnen sich das kostenfreie Video einmal anzuschauen:

10 kurze Fragen zum Auflockern:

Was gab es bei Dir heute zum Frühstück?

Blueberry-Pancakes weil wir Montags meist Team-Frühstück ab 09:00 Uhr abhalten.

Sport oder Couch?

Eindeutig Sport! – ohne wäre undenkbar! Meist in den frühen Morgenstunden, damit ich voller Energie in den Tag starte… Ich spiele leidenschaftlich gerne Tennis seit meiner Kindheit, liebe es bereits morgens zu joggen oder ein paar Bahnen zu schwimmen, obwohl mein Nachbar mich ständig für verrückt erklärt 🙂

Was bestellst du in einer Bar?

Vodka Manhatten oder oder auch mal nur ein Bud Light…

Welches Buch würdest du zum Kauf weiterempfehlen, dass Dich persönlich in der Vergangenheit motiviert bzw. inspiriert hat?

Die Macht Ihres Unterbewusstseins von Dr. Joesph Murphy

Netflix, Sky, Amazon und Co. sorgen immer häufiger dafür, dass wir für nichts mehr Zeit haben. Bei welcher Serie bleibst Du derzeit hängen?

Ich nutze keins der genannten Dinge.

Welches Zitat nutzt Du am häufigsten?

Das Leben wird vorwärts gelebt und rückwärts verstanden…

Womit kann man dir mal so richtig die Stimmung verderben?

Wenn ich mir im Konferenzraum einen Kaffee holen will und der Satzbehälter am Kaffeeautomat mal wieder übervoll ist…mein Team kann das bestätigen 🙂

2019 werde ich …

Zusammen mit meinem Expertenteam, das stärkste und mächtigste Trading-System aller Zeiten (REAL MAGIC ROBOT) launchnen, welches sogar auf 30-Sekunden-Charts unschlagbar gut arbeitet. Es wird die mächtigste Waffe für jeden Trader sein.. UND: Endlich meine Reise nach Hawaii antreten.

Bitcoins: Kritiker oder Investor?

Ich verurteile niemals Investoren die risikofreudig sind! Im Gegenteil, ich schätze Menschen, die nicht immer nur sichere Anlagestrategien suchen, bei denen es am Ende nur wenig Rendite gibt.

Allerdings investiere ich persönlich und auch keiner aus meinem Team in Kryptowährungen. Wieso Monate auf einen Profit warten, wenn dieser bereits nach ein paar Stunden oder gar nach 3-4 Minuten beim beim Scalptrading erwirtschaftet werden kann…

Wenn Du die Möglichkeit hättest eine Nachricht mit der ganzen Welt zu teilen, was würdest Du sagen?

Bildet euch trotz Massenmedien stets eure eigene Meinung. Sonst bekommt Ihr diese aufgezwängt!

Schluss mit Lustig – Jetzt wird es ernst!

InsideTrading: Wenn du auf einer Party gefragt wirst, “Was machst Du eigentlich beruflich?”, wie sieht deine Antwort aus?

Markus Noack (TEAM – TRADING HEROES24): Du meinst abgesehen von meinem Zweitjob (nachts im Fledermauskostüm das Verbrechen in der Stadt bekämpfen) ?? … nein Spaß!!! 🙂 Ich antworte meist: Ich bin leidenschaftlicher Trader und arbeite zusätzlich, gemeinsam mit einem großartigen Team daran, stets die besten Strategien und Systeme für unsere Kunden zu entwickeln.

InsideTrading: In verschiedenen Foren und auf einigen anderen Plattformen wirst Du als Experte auf den Gebieten “Finanzmarkt, Börse und Trading” gehandelt. Wie kam es dazu? What is your story?

Markus Noack (TEAM – TRADING HEROES24): Das >>>DELUXE-PAKET war unser Durchbruch! Es hat die Sichtweise vieler Trader teilweise total zerstört, denn wir haben damit eine der einfachsten und zeitgleich lukrativsten Trading-Methoden überhaupt veröffentlicht. Vielen Tradern wurde bewusst, dass man keinesfalls 20 Indikatoren und Analyse-Tools auf seinem Chart benötigt. So absurd es klingt, aber die Strategie aus dem DELUXE-PAKET arbeitet nach Naturgesetzen und wird auch dann noch funktionieren, wenn der 3. Weltkrieg ausbricht! Keine andere Strategie sagt größere Mega-Trends auf einfachste Art und Weise voraus! Daher sind wir unheimlich stolz, dieses System entwickelt zu haben.

InsideTrading: Seit wie vielen Jahren bist du jetzt an den Märkten aktiv und mit welchen Produkten hast du angefangen? Erinnerst du dich noch an deinen ersten Kauf?

Markus Noack (TEAM – TRADING HEROES24): Uhhhhhh gute Frage… mittlerweile kann ich sicherlich auf weit über 10 Jahre Erfahrung zurückblicken. Ergänze ich diese Erfahrungen mit den Erfahrungen aus meinem Expertenteam, so stehen wir garantiert zusammen mit über 120 Jahren geballter Erfahrung da!

Mein erstes Produkt war ehrlich gesagt ein Buch, über das Leben von Martin A. Armstrong. Einige Jahre später wurde sein Leben sogar verfilmt (The Forecaster =mittlerweile immer noch bei Amazon als DVD erhältlich) Armstrong hatte durch seine Entdeckung (Der Pi-Code) einen Traum in mir geweckt. Nämlich das es möglich ist, alle großen Ereignisse in der Wirtschaft vorherzusagen. In seinem Film wird Armstrong befragt, ob er etwa eine Glaskugel besitzt um Großereignisse wie bsp. den Irak-Krieg etc. vorherzusagen ? Darauf sagte er nur: Nein er besitze keine Glaskugel, aber man erkennt bereits im Vorfeld das die Diktatoren und Machtmenschen dieser Welt, Ihre Gelder bereits vor Kriegsausbruch in den Märkten verschieben… somit ist es möglich auch Kriege vorherzusagen.

Ohhhhhhh einfach eine Legende dieser Typ! 🙂

InsideTrading: Wie würdest du dein Tradingstil / Investment-Ansatz in ein paar Sätzen zusammenfassen?

TEAM – TRADING HEROES24 (vertreten durch: Markus Noack): Scalp-Trading = kurze Haltedauer = schnelles Ergebnis, kaum Wartezeit, keine Übernachtgebühren! Und UNBEDINGT: Break-even-Strategien vermeiden! Meiner Meinung nach ist Break-even der größte Irrtum im gesamten Trading! Break-Even ist ein Dämon der den Trugschluss vermittelt, seine Gewinne abzusichern und seine Verluste zu begrenzen. In Wahrheit aber und vor allem auf lange Sicht mindert man damit eher potentielle Gewinne!!

InsideTrading: Wie sieht dein perfekter Arbeitstag aus. Welche Rolle spielen hierbei unterstützende Medien wie Charts und News?

Markus Noack (TEAM – TRADING HEROES24): Ich handle meist erst nachmittags, sobald der Dow Jones bzw. die US-Börsen öffnen. Warum ? Der Dow ist und bleibt der Leitwolf, der Bewegung in die Märkte bringt. Genau diese Bewegungen brauchen wir Trader! Wenn keine wirklich wichtigen Ereignisse anstehen, wie bsp. Wahlen oder Zinsentscheid, dann nutze ich wenig bis gar keine Wirtschaftsnachrichten. Die meisten Strategien von TRADING HEROES 24 sind völlig unabhängig von dem täglichen Wirrwarr an Nachrichtenflut! Persönlich nutze ich natürlich den MT4 und den Ninjatrader.

InsideTrading: Was muss passieren, dass du einen Tag nicht tradest? (Krankheit, Verlust am sind Vortag,…)

Markus Noack (TEAM – TRADING HEROES24): Ich trade täglich – ohne Wenn und Aber! Allerdings meist nur nachmittags für max. 30 Minuten und Abends ab ca. 20:30 für nochmal 20 Minuten. Das wars!

InsideTrading: Was führt dazu, dass du deinen Tradingtag abbrichst/ vorzeitig beendest?

Markus Noack (TEAM – TRADING HEROES24): Wenn mein Freund Elmar mich mal wieder kurzfristig zu einem Bootstrip oder einem Angelausflug bei schönem Wetter überredet. 🙂

InsideTrading: Was kommt dir bei dem Wort “Risikomanagement” als erstes in den Sinn?

Markus Noack (TEAM – TRADING HEROES24): STOP-Loss ein – Emotionen aus!

InsideTrading: Angenommen du könntest die Zeit zurückdrehen und deinem Trading-Anfänger-Ich zwei Tipps geben, welche wären das und wie alt warst du damals?

Markus Noack (TEAM – TRADING HEROES24):

– Break-Even-Strategien unbedingt vermeiden!

– Charttechnik schlägt Indikatoren!

– Mit Diversifikationsstrategien vertraut machen (nach Warren Buffett)

Trading Heroes24 | Kritik, Erfahrungen und Kommentare

InsideTrading: Trading-Coaches und auch Online-Ausbildungen im Allgemeinen stehen oft in der Kritik. Was macht deiner Meinung nach den Unterschied zwischen einem guten Kurs und einem großartigen Kurs aus?

Markus Noack (TEAM – TRADING HEROES24): Ein guter Kurs beinhaltet eine gewisse Struktur und ist auch für Anfänger geeignet.

Ein großartiger Kurs bündelt das nötige Wissen auf das das wichtigste!!!

Wir haben uns bei Trading Heroes24 auf die Fahne geschrieben, dass ein gutes Produkt einen echten Mehrwert darstellen muss und unsere Kunden nicht erst eine Lernphase von mehreren Wochen oder gar Monaten durchlaufen müssen, welche schnell zur Überforderung führen kann. So muss beispielsweise kein Anfänger sich mit Ichimoku-Strategien oder Renko-Strategien befassen, wenn er die gleichen oder gar besseren Ergebnisse auch mit einfachster Charttechnik erzielen kann!

Das >>> DELUXE-PAKET muss ich an dieser Stelle einfach nochmals ins Spiel bringen. Nirgendwo gibt es eine verlässlichere Methode, die selbst blutige Anfänger im Handumdrehen erlernen können!

InsideTrading: Als Ersteller von Onlinekursen lässt Kritik oft nicht lange auf sich warten. Objektive Kritik verbessert unser Schaffen. Welche subjektiven Makel wurden dir in der Vergangenheit vorgeworfen?

Markus Noack (TEAM – TRADING HEROES24): Ohja, ein westenlicher Kritikpunkt in der Vergangenheit war, dass wir zuwenig die Funktionen des MT4 erklären. Wir haben dies nun aber deutlich verbessert! Allerdings findet man auf youtube und Co. mittlerweile zahlreiche kostenlose und gut gemachte Erklärvideos für die wichtigsten Funktionen des MT4. Auch Broker bieten hierzu immer wieder kostenlose Webinare an. Wir wollen kein Wissen bereitstellen, welches man mit wenigen Mausklicks überall bekommt – dies entspricht sicherlich nicht unserer Firmen-Philosophie! Dennoch ist unser Support-Team jederzeit für Rückfragen da!

InsideTrading: Wie transparent bist du in Bezug auf deine eigenen Positionen?

Markus Noack (TEAM – TRADING HEROES24): Die Kunden und Mitglieder von Trading Heroes24 fordern kaum Einsicht in unseren eigenen Handel! Warum ? Weil Sie selbst in der Lage sind erfolgreich zu handeln! Das heißt, Sie hinterfragen oder misstrauen uns nicht! Denn unsere Kunden wissen genau: Auch wenn Sie heute nur 20 € pro Position gewinnen, werden mit dem richtigen Moneymanagement auch irgendwann 2000 € daraus und so weiter! Und genau das liebe ich so beim Trading! Trading ist das einzigste Business weltweit, dass unendlich skalierbar ist – und das ohne mehr Arbeit reinzustecken! Schließlich arbeitet man zeitlich nicht mehr, wenn man 2 Kontrakte oder 200 Kontrakte kauft!

InsideTrading: Welche Lehren hast du selbst aus dem Erstellen und Abhalten deiner Coachings gezogen? Kannst du uns von ein paar Erfahrungen berichten?

Markus Noack (TEAM – TRADING HEROES24): Natürlich sammelt man im Laufe der Jahre so einige Erfahrungen im Coachingbereich. Was aber immer wieder auffällig ist, ist die Tatsache, dass es manchen Kunden und Interessenten einfach schwer fällt mit alten Verhaltensmustern zu brechen. So wollen z.B. viele Trader unbedingt eine DAX-Strategie haben.

Entschuldige jetzt bitte meine deutlichen Worte, aber unterm Strich sollte es einem Trader sch**ßegal sein ob er seine Gewinne vom DAX bezieht oder vom EUR/JPY, Gold, Brent Öl etc.! Was viele einfach nicht verstehen wollen: Ein Rohstoff-Trader mit einer guten Swingtrading-Strategie, kann am Monatsende genauso erfolgreich mit seiner Strategie sein, wie ein Scalp-Trader im Forex-Markt auf M1-M5.

Wichtig ist immer, dass die Strategie zu den persönlichen Bedingungen passt!

Trading Heroes24 | Erfahrungen deiner Kunden

Hier ein paar weitere Feedbacks der letzten Tage:

Ihr Support für Ihre Kunden ist sehr vorbildlich und die Produkte von Ihrem Unternehmen sind hervorragend. Ihnen und ihrem Team wünsche ich ein schönes Wochenende.

(P. Hofstätter)

Als erstes möchte ich möchte ich mich bedanken für die tollen Videos und guten ausführlichen Anleitungen von euch! Ich habe alle 3 Pakete von euch erworben und konnte bereits ein einige Trades mit euren Strategien erfolgreich umsetzen.

(V. Hesse)

Guten Tag,

Ich wollte Ihnen mal ein kleines Feedback geben zu Deluxe-Paket. Ich kann nur sagen was besseres gibt es nicht!! Seit ich nach dieser Methode handle, hab ich fast nur noch Gewinne. Klar sind ein paar Verluste auch mal die Tagesordnung aber das macht man mit dem nächsten Trade wieder gut. Ich verstehe Sie also absolut das man für diese Strategie eine Verschwiegenheitserklärung unterschreiben musste. Die Investition zum Deluxe-Paket und z Trading Heroes24 sich mehr als gelohnt hat.

An alle ein grosses Danke schön für diese Leistung.

Freundliche Grüsse

(D. Hartmann)

Vielen Dank. Habe bereits erste Einblicke gewonnen und bin sehr dankbar, dass es Trading Heroes 24 gibt.

(M. Hofer)

Hallo Ihr da in BW. Hat man euch eigentlich schon gesagt das IHR SPITZE seit ??

Nein??? Dann tu ich das jetzt mal , und ich mus sagen das ich Froh bin euch Entdeckt zu haben . Ihr habt recht es gibt zu viele Brocker und andere die nur das Geld im Auge haben wobei ihr euer Wissen weiter gebt!!

(T. Kayser)

Abschließende Worte und Tipps für unsere Leser

InsideTrading: Angenommen du hast 2 Stunden, um einen “blutigen Anfänger” auf die nächsten Deutschen Trading-Meisterschaften vorzubereiten, wie würdest du starten? (gerne in Stichpunkten, damit es nicht zu lang wird)

Markus Noack (TEAM – TRADING HEROES24): Ein blutiger Anfänger wird auf einer Meisterschaft höchstwahrscheinlich nicht erfolgreich abschneiden! Dennoch hier meine beste Herangehensweise:

– Scalp-Trading ab M1-M5 (max. auf M15 handeln)

– Viele Trader (gerade Anfänger) scheuen die kleinen Zeiteinheiten wie M1 & M5, da es in diesen Zeiten oft sehr chaotisch zugehen kann.

Allerdings sind die wahren Profis meist Scalp- oder Swingtrader! Ein Scalp-Trader setzt im Vergleich zu einem Daytrader immer deutlich mehr Positionen um, was am Ende einen enormen Vorteil darstellt. Echte Profis warten niemals stundenlang auf Ihr Resultat (Gewinn oder Verlust)! Genau aus diesem Grund wird der Highfrequency-Handel auch im großen Stil von Wallstreet Hedgefonds so gerne genutzt.

– Auf den Forex-Markt auf Hauptwähungspaare mit geringem Spread stürzen

– Große Broker wählen = je größer der Anbieter, desto geringe die Gebühren

– Take-Profit-STOP-Verhältnis max. 2:1 / 1,5:1 oder gar 1:1

– Preisumkehr-Strategie nutzen

– Break-even vermeiden

– Wenn möglich algorithmische Analysen verwenden

– Keinesfalls vollautomatische Systeme (EA´s nutzen), da Broker EA´s auslesen können und geschickt gegen dich manipulieren können.

– Money-Management auf Strategie abstimmen

Diversifikationsstrategie nutzen: Wenn man bsp. 2-3 hintereinander im EUR/USD falsch liegt, dann einen Wechsel auf einen komplett anderen, gegensätzlichen Markt in Betracht ziehen. (z.B. von EUR/USD nicht auf EUR/GBP, sondern dann auf AUD/CAD wechseln = Gesetz der Diversifikation).

InsideTrading: Bei welchem Broker tradest du und warum hast du diesen gewählt?

Markus Noack (TEAM – TRADING HEROES24): ICMarkets und Tickmill = geringster Spread im Forex-Markt! Und vorallem keine Fake-Spreads wie die meisten Broker! Spreads sind dort in Echtzeit ablesbar! Will hier aber keine Werbung für Broker machen 🙂

InsideTrading: Was können unsere Leser bei dir in den Kursen lernen und welche Möglichkeiten gibt es teilzunehmen?

Markus Noack (TEAM – TRADING HEROES24): Bei den Produkten von Trading Heroes24 lernet man definitiv alles nötige von A-Z um die Märkte zu beherrschen!!!

Geballtes Insiderwissen, leicht und verständlich erklärt (Schritt für Schritt Anleitungen). Alles zu 100% nachvollziehbar und verständlich! Für jeden was dabei!

Weitere Informationen und die wichtigsten Links von unserem Interview:

JETSET-Tradersystem (Scalp-Trading-Strategie):

https://trading-heroes24.com/

DELUXE-PAKET (Strategie für Longterm-Trader und auch Aktieninvestoren):

https://trading-heroes24.com/deluxe-paket/

WOLFE WAVE Robot (präzise Signale nach der legendären Strategie von Bill Wolfe):

https://www.tradingheroes24-tools.com/ww-robot

Vielen Dank für das tolle Interview 🙂 macht weiter so!!!

Liebe Grüße vom gesamten Team von Trading Heroes24

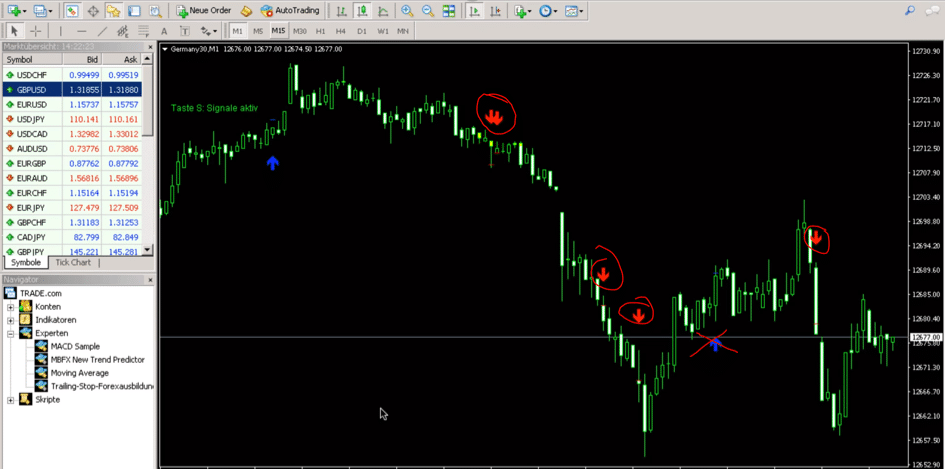

Figure 1: Signale mit dem Momentum des Marktes – Signale gegen die aktuelle Bewegung sollte man vielleicht besser ignorieren.

Figure 1: Signale mit dem Momentum des Marktes – Signale gegen die aktuelle Bewegung sollte man vielleicht besser ignorieren. Figure 2: Übersicht über den Kursaufbau des Breakout Fox von Frederic Ebner

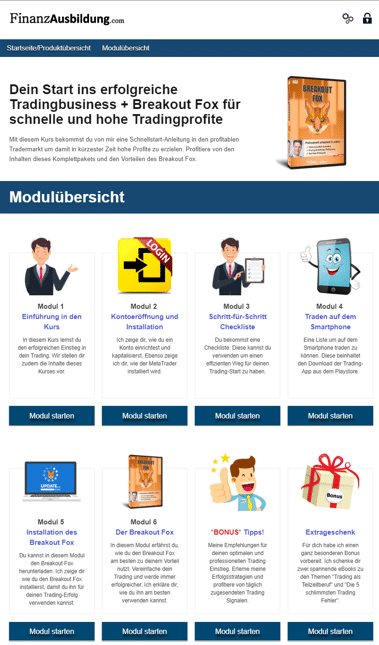

Figure 2: Übersicht über den Kursaufbau des Breakout Fox von Frederic Ebner Figure 3: Screenshot aus dem Kursvideo

Figure 3: Screenshot aus dem Kursvideo